Por Z1010010

Como tanta conversa mole em período eleitoral, a treta em torno da “paternidade do PIX” na campanha eleitoral brasileira de 2022 passa longe de qualquer utilidade pública, tampouco de qualquer cuidado com a informação — mas, como qualquer conversa mole eleitoral, mobiliza, e tira o foco do que realmente importa.

“Esquerda”, “centro-esquerda”, “anticapitalista”, “reformista”, “campo progressista”, “autonomista”, pouco importa: o que mais se ouve em todos esses meios é que “Bolsonaro está fazendo com o PIX igual fez com a transposição do São Francisco, com o Bolsa Família e com o auxílio emergencial da pandemia”.

Sim, é verdade, é recorrente no governo Bolsonaro que se pegue projetos desenvolvidos pela burocracia estatal no médio e longo prazo, quando eventualmente lançados neste governo, para atribuir ao líder sua “paternidade”. É também recorrente que se faça algo semelhante ao que Lula fez com o Bolsa Família: recolher programas dispersos do governo anterior, agrupá-los, melhorá-los, dar-lhes outro nome e, de igual modo, atribuir ao líder sua “paternidade”.

Este “efeito Yezhov” não deveria espantar: é da política — ou, ao menos, desta disputa intraoligárquica a que nos habituamos a chamar de “política”. Acontece que o atual governo, e os bandos dispersos de gorilas que o sustentam, pouco têm a mostrar além de desestruturação do Estado, perseguição ao funcionalismo público e demissão de funcionários em divergência da “linha oficial” do governo, intimidação de adversários políticos, devastação ambiental, armamentismo, descontrole econômico, negacionismo epidemiológico, espionagem generalizada, ligação com milícias cariocas, descrédito e ataques à pesquisa científica, aproximação com o nazismo e o fascismo, e corrupção generalizada.

Qualquer pessoa minimamente informada sabe: “o governo passa, o Estado fica”. A burocracia estatal permanente — no caso brasileiro, os funcionários concursados; neste caso aqueles ligados às finanças — desenvolve certos projetos de alto impacto tendo em vista o médio e o longo prazo, não interesses eleitorais de curto prazo. Por isso, na área das finanças como em outras, importa menos a “paternidade” de uma dada política que seus efeitos na luta de classes.

Nessa história da “paternidade do PIX”, não esperávamos muito quanto ao eleitorado mais amplo, ou mesmo quanto aos comitês de campanha e militantes partidários de todas as partes envolvidas. Embora algum conhecimento sobre moeda, meios de pagamento e bancos seja saudável para qualquer pessoa, especialmente para aquelas da classe trabalhadora, trata-se de um conhecimento um tanto especializado. Livros de introdução à economia — de Samuelson, Krugman, Paul Singer, Paulo Sandroni e outros — estão à disposição, seja nas livrarias, seja em PDF na internet, mas o hábito de leitura não-obrigatória se tornou um luxo nestes tempos em que somos forçados a atender demandas profissionais via WhatsApp até na paz da latrina. Deste público mais amplo, infelizmente pouco poderíamos esperar além da agitação dos slogans eleitorais de cada parte. Até aqui, é da vida.

Por outro lado, nos enganamos bastante, bastante mesmo, quanto aos setores ditos “anticapitalistas”. Talvez nossa expectativa fosse, realmente, muito alta, mas o assunto, neste meio, só reforçou teorias conspiratórias. O conhecimento sobre o funcionamento do PIX, tanto em seu aspecto bancário e financeiro quanto em sua parte técnica, é de fato algo muito especializado, pouco acessível para pessoas que não os dominem — mas algum conhecimento de economia, ao menos, se esperava de quem pretende construir outra sociedade diferente desta em que vivemos. Vá lá, alguma literatura poderia suprir a lacuna sobre moeda e crédito (especialmente quando falamos dos capítulos 41 e 42 de Q, o caçador de hereges), mas não vemos nem isso.

Resolvemos, por isso, produzir este ensaio. Dividimo-lo em três partes. Na primeira, explicamos a história, o contexto e o funcionamento do PIX com tantos detalhes quanto pudemos. Só assim conseguiríamos mostrar como boa parte do que circula sobre PIX na internet — em especial as “críticas” — é equivocado, quando não pura teoria da conspiração. Ao mesmo tempo, com isso o ensaio serviria a um público mais amplo, interessado em conhecer mais intimamente a história do PIX e algo sobre seu funcionamento. Seguimos avançando, ultrapassando a parte mais propriamente informativa deste ensaio para alcançar, na segunda parte, um público mais restrito: relacionamos o PIX com o chamado multiplicador bancário, para começarmos o trabalho árduo de inserir o PIX no mesmo quadro de referências em que se deve entender a moeda e o crédito. Pretendemos, especialmente, evidenciar como o sistema bancário foi configurado por seus gestores para usar o PIX de modo a complementar os mecanismos de captura da poupança dos trabalhadores para o sistema bancário. Por último, na terceira parte, resgataremos algumas reflexões sobre moeda, crédito e bancos como instrumentos necessários para ocultar as desigualdades econômicas, sociais e políticas que sustentam, operacionalizam e reproduzem a exploração dos trabalhadores pelos capitalistas, mostrando como o PIX, e o dinheiro digital em geral, se insere no que parece ser uma nova fase deste processo.

Não pretendemos apresentar uma crítica “definitiva” ao PIX; falta-nos a competência em Economia, especialmente em Macroeconomia e Econometria, para uma crítica mais aprofundada neste campo. A este respeito, estamos totalmente abertos a críticas e correções. O que temos a apresentar não são senão relances, vislumbres, algo como pensar alto em público. Esperamos, assim, puxar o debate para cantos mais interessantes. Gostaríamos de contar com as contribuições de quem lê, comentando e indicando novas fontes de dados, novos estudos e outros posicionamentos, porque o PIX, e a economia digital no geral, são fenômenos novos, que se desenvolvem diante de nossos olhos e exigem de anticapitalistas reflexões urgentes, baseadas em evidências empíricas, que ultrapassem certo pragmatismo do senso comum e certo dogmatismo de ideólogos estéreis.

***

Inicialmente, vamos falar do caminho que levou até o PIX. Ao contrário do que se imagina, este caminho não começou no Brasil. Pelo contrário: o PIX é a inserção brasileira numa corrente internacional de renovação, pela inovação tecnológica, dos meios de pagamento, impulsionada pelas necessidades do comércio eletrônico. Quando se fala em inovação tecnológica impulsionada por capitalistas nas sociedades onde estes mesmos capitalistas compõem as classes sociais dominantes, deve-se ter em mente que tal inovação envolve, quase invariavelmente, os meios pelos quais estes mesmos capitalistas podem se valer para aprofundar a extração de mais-valia do trabalho executado pela classe trabalhadora. Não é o momento, neste ensaio, de nos estendermos mais sobre o assunto; podemos dizer, apenas para situar o debate, que as inovações no campo do intercâmbio eletrônico de dados — mais conhecido por sua sigla anglófona EDI (electronic data interchange) — reduzem significativamente o tempo necessário para a realização de uma transação financeira qualquer, afetando significativamente as condições gerais de operatividade dos mercados capitalistas.

Definimos o PIX da mesma forma que a Resolução BCB nº 1, de 12 de agosto de 2020: é um arranjo de pagamento que integra, com outros sistemas e órgãos, o Sistema de Pagamentos Brasileiro (SPB). Arranjo de pagamento, de acordo com o próprio Banco Central do Brasil (BCB), é “o conjunto de regras e procedimentos que disciplina a prestação de determinado serviço de pagamento ao público”: são todas as leis, decretos, resoluções, circulares, comunicados e outras normas que criam e disciplinam o funcionamento dos meios de pagamento como boletos, transferências de recursos (via DOC e TED), compras com cartões de crédito e débito, etc.

Os meios de pagamento são concebidos pelos economistas ora incluindo, ora excluindo os títulos de crédito: enquanto os meios de pagamento permitem sua troca imediata por bens, direitos e serviços, os títulos de crédito (como duplicata, letra de câmbio, debênture, obrigação, precatório, certificados e recibos de depósito bancário, nota promissória, nota de crédito rural, etc.) estabelecem uma dívida, que será paga no futuro. Esta distinção, entretanto, não é absoluta: um cheque, por exemplo, ora é entendido como meio de pagamento, porque é ordem de pagamento à vista, ora como título de crédito, porque não foi concebido para ser, ele próprio, moeda, mediando certo tempo entre sua emissão e o saque. Novamente: para o momento, como o entendimento do PIX é central, vamos considerar os meios de pagamento como distintos dos títulos de crédito para não complexificar demais o assunto. Mais à frente voltaremos a falar dos títulos de crédito.

Da mesma forma que os títulos de crédito, que lhes precederam na história recente, os arranjos e meios de pagamento alavancam a expansão das transações financeiras, seja no espaço, seja no tempo.

Para entender sua importância, imagine-se um cenário onde, por alguma razão, na sociedade tal como existe hoje o dinheiro continua a existir, mas não há como pagar por bens, direitos e serviços senão presencialmente, cara a cara, em dinheiro vivo e moeda corrente. (Teremos que nos contentar com este exercício de imaginação. Uma análise verdadeiramente histórica do assunto envolve aspectos complexos em torno da formação da moeda, do crédito e dos meios de pagamento, não cabendo fazê-la aqui para não desviar demais o assunto.)

As consequências deste cenário para uma sociedade com altíssimo grau de integração econômica internacional seriam, no mínimo, catastróficas. Ao imaginar tal cenário, haverá quem, pautado pela própria experiência, tenha o comércio eletrônico como sua primeira preocupação; é o caminho certo, mas o problema é mais profundo. O desenvolvimento histórico do capitalismo está intimamente associado com o desenvolvimento de formas cada vez mais complexas, extensas e duradouras de comércio, dinheiro e crédito, que facilitam e estimulam a especialização produtiva e as trocas de bens a longas distâncias e ao longo do tempo. Evanescido o crédito, eliminados os intermediadores financeiros, inexistente a moeda contábil, reduzidos os meios de pagamento à troca presencial de notas e moedas por bens e serviços, construído enfim um cenário com os pressupostos apresentados, nele duas tendências se abrem: ou o desenvolvimento de novas formas de troca de bens e serviços, baseadas em outros critérios, ou a redução das cadeias produtivas à autarcia, ou seja, a arranjos econômicos quase estritamente locais, com trocas externas relegadas a segundo plano.

Tal cenário, evidentemente absurdo no contexto atual, serviu somente para estabelecer um ponto: sem títulos de crédito primeiro, e meios de pagamento depois, tudo isso intermediado por bancos ou outras instituições que cumpram suas mesmas funções, mesmo o comércio entre cidades relativamente próximas pode ser drasticamente reduzido, ou mesmo deixar de existir.

Abandonando o cenário imaginado para retornar à realidade, assim como os títulos de crédito e meios de pagamento impuseram-se por força das necessidades comerciais num passado mais remoto, os meios de pagamento eletrônicos surgiram por força da oportunidade aberta pela abertura da internet ao público, em meados dos anos 1990. O comércio eletrônico já se desenvolvia nos anos 1980 nos EUA e em outros lugares do mundo usando um misto de bulletin board system (BBS), ligações telefônicas e transferências bancárias comuns (equivalentes ao DOC e ao TED no Brasil), mas foi só nos anos 1990, com a fundação da Amazon (1995), eBay (1995) e Alibaba (1999), que o comércio eletrônico começou a se consolidar na forma como hoje o conhecemos.

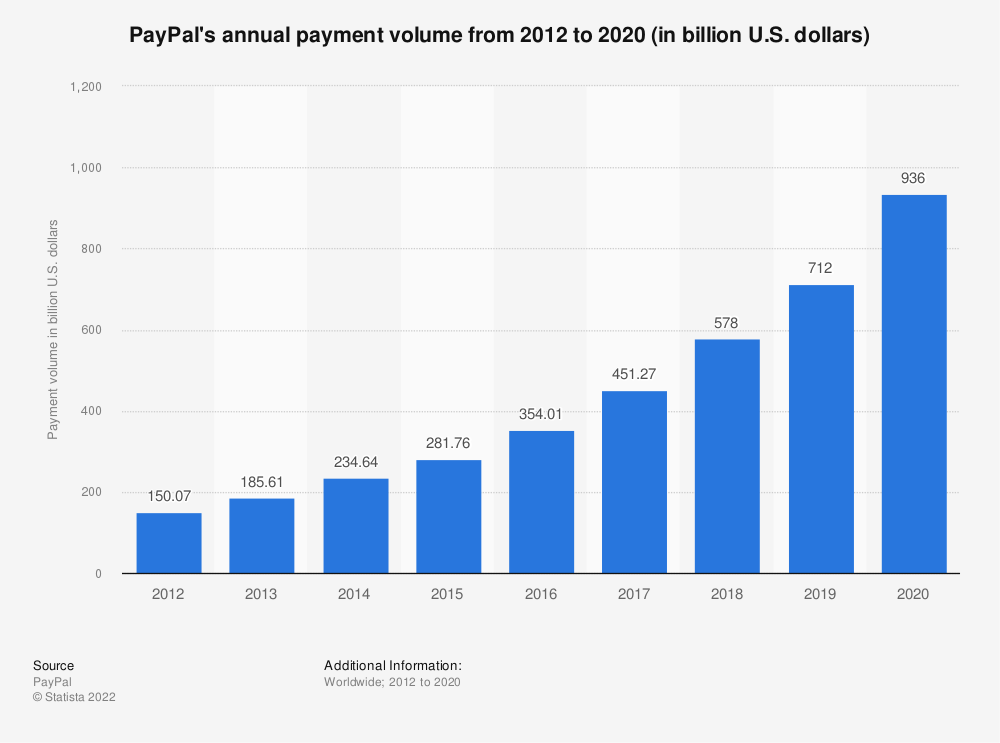

Foi muito profunda a inovação tecnológica nos meios de pagamento necessária para fazer do comércio eletrônico uma realidade — e também a concorrência, por vezes predatória, de que o caso da empresa PayPal é exemplo clássico. Surgida em 2000 a partir da fusão de duas empresas preexistentes (Confinity e X.com), a PayPal é registrada nos EUA como uma money transmitter, figura jurídica, naquele sistema nacional de pagamentos, similar às instituições de pagamento do SFB. Como qualquer instituição de pagamento, a PayPal precisou de uma fonte estável de transações comerciais para crescer, e resolveu focar nas compras via eBay. Acontece que a eBay, na mesma época, havia acabado de adquirir a Billpoint, empresa que prestava o mesmo serviço; seguiu-se uma “guerra” entre a PayPal e a própria eBay, que resultou na compra da primeira pela última em 2002, por US$ 1,5 bilhões. Daí em diante a estratégia de crescimento da PayPal, orientada pela eBay, foi resumida por Meg Whitman, ex-CEO da eBay e atualmente embaixadora dos EUA na África do Sul: “primeiro, a PayPal focou-se em expandir seu serviço entre usuários da eBay nos EUA. Em segundo lugar, começamos a expandir a PayPal para sites internacionais da eBay. Em terceiro lugar, começamos a fazer os negócios da PayPal crescer para além da eBay”. Com tal estratégia, a PayPal afirma em seu website estar presente em duzentos países e regiões, e diz trabalhar com 25 moedas nacionais diferentes.

A estratégia parece ter dado certo, porque o número de pagamentos intermediados pela cresceu vertiginosamente, como mostra o Gráfico 1.

Um curioso indicador do volume de capital envolvido na operação e nas fusões, cisões e aquisições em que a PayPal esteve envolvida é a existência da “máfia da PayPal”: um grupo de sócios e funcionários originais da PayPal que, não se adequando à cultura corporativa tradicional da eBay, decidiram “cuidar de sua vida”, dando início, como investidores ou fundadores, a importantes plataformas de tecnologia e finanças. Este grupo inclui gente como Steve Chen, Chad Hurley e Jawed Karim, cofundadores do Youtube; Reid Hoffman, cofundador do Linkedin; Russel Simmons e Jeremy Stoppelman, engenheiros de software fundadores da Yelp; Roleof F. Botha, investidor de risco ligado à Sequoia Capital; Peter Thiel, Ken Howery, Keith Rabois e Luke Nosek, todos ligados de um modo ou outro ao Founders Fund, fundo de capital de risco; e ninguém menos que Elon Musk, dono e fundador da X.com que, ao sair da Paypal, deu início à carreira pela qual é hoje mais conhecido.

Os departamentos de tecnologia das maiores instituições financeiras, em especial dos bancos centrais, já estavam atentos aos novos desenvolvimentos do comércio eletrônico, porque o que aparece para o público como uma simples “concorrência de mercado” entre moedas eletrônicas e o dinheiro tradicional expressa, na verdade, uma disputa de poder em torno de quem pode emitir dinheiro, qual a abrangência do dinheiro assim emitido, etc. (Voltaremos a este assunto, em termos um pouco mais abstratos, na parte 3 deste ensaio.) Tais instituições, e também o Banco de Compensações Internacionais (Bank for International Settlements — BIS, conhecido como o “banco central dos bancos centrais”), tentavam extrair das inovações do comércio eletrônico novos padrões técnicos para as telecomunicações financeiras.

Uma forma de acompanhar esta evolução é o desenvolvimento das chamadas normas ISO, padrões técnicos internacionais estabelecidos no âmbito da Organização Internacional de Normalização (International Standard Organization — ISO). As normas ISO estabelecem padrões técnicos internacionais em setores muito distintos. Com o tempo, as normas ISO são revisadas, havendo um calendário específico para a revisão de cada norma em consonância com a inovação tecnológica superveniente. Com a telecomunicação bancária não seria diferente: no final dos anos 1940 foi criado, no âmbito da ISO, o comitê técnico ISO/TC 68, responsável pela padronização internacional de procedimentos no campo dos serviços bancários; nele, representantes de órgãos de normatização de países integrantes da ISO dialogam constantemente com órgãos técnicos dos grandes bancos para pactuar práticas comuns em segurança, intercâmbio de informações e padronização de dados em linha com outros padrões internacionais pactuados no âmbito da ISO.

Muito antes da internet existir, bancos se comunicavam por correspondência postal, telégrafos, telegramas, telefone, por qualquer meio possível; embora houvesse, já no final da Segunda Guerra Mundial, uma convergência para o telex, usando técnicas de sinalização e critérios de operação padronizados internacionalmente pela União Internacional de Telecomunicações (UIT), o conteúdo das mensagens via telex não havia sido padronizado, levando a diferentes formatos nacionais de identificação de contas bancárias e — consequência indesejada — retardo nos pagamentos. Por volta de 1973, por receio de que um player estabelecesse um padrão fechado sobre as transações bancárias internacionais (como o Citybank já estava a fazer), o gestor financeiro Carl Reuterskiöld capitaneou a fundação da Sociedade para as Telecomunicações Financeiras Interbancárias Mundiais (Society for Worldwide Interbank Financial Telecommunication — SWIFT), cooperativa rapidamente integrada por 239 bancos em quinze países. Já em 1978 os Seminários Internacionais sobre Operações Bancárias da SWIFT (SWIFT International Banking Operations Seminar — Sibos) foram transformados no principal evento global sobre serviços financeiros, e muito rapidamente a SWIFT passou a trabalhar com o comitê técnico ISO/TC 68 da ISO, dando início, nos anos 1980, a um forte movimento de padronização das telecomunicações bancárias.

Com o desenvolvimento acelerado das telecomunicações na última metade do século XX, e em especial com o advento da informática e sua inserção nos processos de trabalho dos bancos, o comitê técnico ISO/TC 68 instituiu as normas ISO 7775-1:1984 e ISO 7775-2:1986 para padronizar certos aspectos técnicos das comunicações bancárias, visando acelerar, pela padronização, operações financeiras entre bancos. Inovações hoje ubíquas nas transações financeiras internacionais, como o código SWIFT e o número IBAN, foram sendo desenvolvidas aos poucos neste período, resultando, respectivamente, nas normas ISO 9362 e ISO 13616. A evolução técnica na informática, em especial da capacidade de processamento e das comunicações entre computadores, levou a uma onda de revisões das normas ISO nos anos 1990, resultando na substituição das normas de telecomunicação bancária então vigentes pela ISO 7775:1991 e, depois, pela ISO/TR 7775:1997; ambas já permitiam a transferência quase instantânea de moeda ou crédito de um lugar para outro, mas eram as instituições financeiras quem centralizava o uso de tais comunicações, devendo o público recorrer a caixas eletrônicos ou às agências bancárias para realizá-las.

Tal sucessão de padrões técnicos expressa a intensa inovação tecnológica que, ao mesmo tempo, permitiu e foi criada pelo que chamamos, genericamente, de globalização. Se é certo que houve outros momentos na História com intenso intercâmbio econômico e cultural entre áreas civilizacionais relativamente distintas, inclusive muito antes de o capitalismo começar a ser constituído enquanto modo de produção, desde os anos 1980, pelo menos, a economia capitalista tem alcançado patamares inéditos de integração global das economias nacionais, de espraiamento internacional das cadeias produtivas das empresas transnacionais (via investimento externo direto, outsourcing ou outros meios), de alavancamento do comércio internacional, etc. Para tal desenvolvimento histórico, foi necessária a gigantesca malha internacional de telecomunicações (que inclui as telecomunicações bancárias), capaz de acelerar, pela compressão do tempo, transações econômicas ao redor do globo; ao mesmo tempo, a criação de tal malha só foi possível porque interessava às classes capitalistas, para atender ao imperativo de reprodução de seu capital, expandir, tendencialmente à escala global, o alcance geográfico de sua esfera de atuação.

Quando da abertura da internet ao público, em 1999, a ISO lançou as normas ISO 15022-1:1999 e ISO 15022-2:1999, atualizando o padrão anterior de telecomunicações bancárias; em 2013, incorporando décadas de “tentativa e erro”, a ISO chegou ao atual padrão, descrito nas normas ISO 20022-1:2013, ISO 20022-2:2013, ISO 20022-3:2013 e ISO 20022-4:2013, saudado pelos bancos centrais e instituições financeiras como um conjunto de padrões ágil o suficiente para conformar-se à aceleração da vida social proporcionada pela internet e pela difusão dos computadores portáteis a que chamamos de smartphones.

Na convergência das inovações tecnológicas por trás dos meios de pagamento digital, expressa na evolução das normas ISO relacionadas com as telecomunicações bancárias, os arranjos e meios de pagamento eletrônicos foram sendo construídos como um subsistema do intercâmbio eletrônico de dados, ou EDI. Não esmiuçaremos as tecnologias envolvidas para que o texto esteja acessível a um público leigo. Quem tiver interesse poderá desenvolver sua própria pesquisa buscando as normas ISO citadas, e alguma estatística sobre o volume de pagamentos no comércio eletrônico. Interessa mais, para situar o surgimento do PIX, observar que ele foi precedido, em outros sistemas nacionais de pagamentos, por plataformas similares, como Faster Payments (Grã-Bretanha, 2008), Internet Banking Payment System – IIBPS (China, 2010), Immediate Payment System – IMPS (Índia, 2010), MobilePay (Dinamarca, 2013), Swish (Suécia, 2014), Vipps (Noruega, 2015), Blik (Polônia, 2015), Raast (Paquistão, 2019) e Система быстрых платежей – Sistema bystryh platezhej (Rússia, 2019).

Todas as plataformas citadas incorporam, em maior ou menor grau, os padrões técnicos ISO já mencionados, e contaram, em maior ou menor grau, com algum suporte do próprio BIS, que em 2016 acompanhava tanto os meios de pagamento eletrônico instantâneo quanto o surgimento do próprio PIX. Os padrões técnicos ISO não surgem antes da inovação tecnológica, mas depois: primeiro inventam-se novas tecnologias, que vão sendo testadas pelo uso, até que avaliações técnicas sobre as necessidades de uso satisfeitas pelas tecnologias assim inventadas vão orientando o refinamento das ferramentas, eliminando discrepâncias, incorporando inovações e estabelecendo padrões interoperáveis, ou seja, capazes de serem usados por sistemas diferentes para realizar a mesma tarefa.

Para entender a importância e o significado da interoperabilidade nos meios de pagamento eletrônico instantâneo, característica que o PIX também tem, pode-se comparar o caso brasileiro com o caso chinês, onde as plataformas digitais Wechat Pay, da Tencent, e Alipay, da Alibaba, dominam o mercado de pagamentos digitais e não são interoperáveis. Apesar da quase universal aceitação das duas plataformas como meio de pagamento na China continental, existem estabelecimentos onde só um deles é aceito, e a carteira de uma plataforma não pode ser usada para pagar contas criadas pelo sistema da outra. Com isso, o usuário é forçado a transferir dinheiro de uma plataforma para a outra, operação possível somente para quem tenha uma mesma conta bancária associada a ambas. A lógica por trás de sistemas sem interoperabilidade é a mesma da carteira digital Whatsapp Payments, da Meta: aproveitar a massa de clientes já encarcerados no “cercadinho” de plataformas beneficiadas pelo “efeito manada” para que a empresa dona do “cercadinho” capitalize sobre mais uma funcionalidade imposta aos usuários. Com o PIX, ao contrário, o BCB fornece acesso e gere uma infraestrutura tecnológica — a Rede do Sistema Financeiro Nacional (RSFN) e uma interface de programação de aplicações (API) de código aberto — por meio da qual as organizações participantes (bancos, instituições de pagamento, etc.) podem incorporar o PIX às suas próprias plataformas tecnológicas (aplicativos de celular, sistemas de internet banking, etc.) sem tornarem-se como que “dependentes” desta ou daquela tecnologia privada, ou fecharem seus clientes/usuários em “cercadinhos”: “por dentro” do PIX encontram-se “pedaços” de tecnologia que usam padrões internacionais e/ou abertos, como a linguagem XML e mensagens interbancárias no padrão ISO 20022.

No âmbito do sistema financeiro, a interoperabilidade entre sistemas diferentes responde à necessidade de reduzir custos nas transações financeiras, e esteve por trás da fundação da própria SWIFT e do estabelecimento do comitê técnico ISO/TC 68. Algumas das plataformas de pagamentos digitais instantâneos citadas já realizam experimentos de interoperabilidade entre si, que ainda engatinham; pela própria natureza interinstitucional do BIS e da SWIFT, entretanto, seria de estranhar se não desenvolvessem algum padrão de interoperabilidade dos pagamentos digitais instantâneos — e é o que estão fazendo, no âmbito das transações internacionais. Atualmente o BIS coordena e desenvolve um projeto chamado Nexus, que pretende aproveitar a existência de sistemas de pagamento eletrônico instantâneo já existentes em cerca de 60 países para estabelecer as diretrizes de uma rede internacional capaz de interconectá-los e, com isso, permitir pagamentos eletrônicos instantâneos entre participantes situados em países diferentes, usando sistemas diferentes. A SWIFT, por sua vez, desenvolveu e lançou duas plataformas: a SWIFT gpi, que desde 2017 funciona como norma padrão para pagamentos internacionais (“gpi” é sigla para Global Payments Initiative), e a SWIFT Go, que desde 2021 aproveita as infraestruturas da SWIFT gpi para a realização de pagamentos internacionais de pequeno valor.

O PIX, como se vê, não apareceu “do nada”. É parte de um processo internacional de inovação tecnológica na área das telecomunicações bancárias e dos meios de pagamento, desenvolvido, de um lado, por burocratas dos bancos centrais e por altos gestores do sistema financeiro internacional, e de outro por gestores de empresas ligadas ao comércio eletrônico. (Este aparente antagonismo será explorado mais à frente, em outra parte deste ensaio.) O contexto internacional, no entanto, não explica integralmente o surgimento do PIX; se o Brasil está no mundo, sua inserção e participação neste mundo se dá por formas historicamente determinadas, que é preciso identificar.

***

O PIX expressa o esforço do Banco Central do Brasil (BCB) de inserir na economia brasileira tecnologias avançadas de EDI. É parte de um programa um pouco mais amplo de reformas apresentado em 2016 como Agenda BC+. Para não desviarmos demais do assunto, pois a Agenda BC+ inclui muitas medidas além do PIX, chamamos a atenção para o grupo de ações intitulado “Acompanhar inovações tecnológicas no SFN”, onde o BCB dizia: “Foi criado grupo de trabalho para acompanhar as inovações tecnológicas digitais que guardam relação com as atividades do SFN e do SPB. Avaliar potenciais impactos sobre as atribuições do BC e sobre as instituições e entidades e usuários do sistema financeiro. Adequar os processos de trabalho do Banco Central às oportunidades e aos riscos oferecidos pelas novas tecnologias. Permitir o surgimento no mercado de soluções mais adequadas às demandas atuais dos clientes, de novos modelos de negócio. Exemplo: Regulamentação recente de abertura de conta digital.” Além disso, observe-se o que disse o BCB no grupo de ações “Aprimorar a regulação sobre arranjos de pagamentos” da Agenda BC+: “Elaborar normas que aumentem a agilidade dos processos de autorização dos arranjos de pagamento. Aumentar a racionalidade e a eficiência (condições isonômicas da concorrência) na compensação e na liquidação das transações de pagamento, por meio das seguintes ações: fomentar maior competitividade no mercado de prestação de serviços de pagamentos no Brasil, com oferta de melhores serviços a preços compatíveis com um cenário de maior concorrência; e propiciar o compartilhamento das infraestruturas (exemplo: terminais de autoatendimento)”.

Os termos genéricos com que o BCB se expressou nestes itens da Agenda BC+ não revela as movimentações de bastidores, apenas alguns rumos possíveis naquele momento. Reportagem recente do UOL indica que os planos do BCB só foram sendo concretizados mais à frente, em dezembro de 2016, quando o economista Ilan Goldfajn, então presidente do Banco Central do Brasil (BCB), se inspirou na Zelle, plataforma da fintech estadunidense Early Warning Services, para propor um sistema de pagamentos rápidos digitais ao BCB. A mesma reportagem mostra como, também em 2016, equipe de servidores do BCB produziu e apresentou, no âmbito do BIS, um extenso relatório sobre fast payments (“pagamentos rápidos”), avaliando experiências em 24 países. Era quase como um estudo preparatório para o próprio PIX.

Saltando um pouco no tempo desta narrativa, vê-se como, de metas e ações genéricas, o BCB chegou a algumas ações mais concretas: instituiu em maio de 2018, por meio da Portaria 97.909, um grupo de trabalho temático chamado GT — Pagamentos Instantâneos, que funcionou dentro do Fórum para assuntos relacionados a Arranjos e Instituições de Pagamento (Fórum AIP), por sua vez criado pela Portaria BCB nº 85.478, de 23 de junho de 2015 para lidar com questões relativas às instituições de pagamento autorizadas pela Lei 12.865/2013. Este grupo de trabalho apresentou no final de 2018 um relatório, infelizmente inacessível; de qualquer modo, nos apontamentos de Goldfajn para uma fala num almoço de confraternização dos dirigentes de bancos em 04 de dezembro de 2018, organizado pela FEBRABAN, está dito, com todas as letras: “Uso mais eficiente dos meios de pagamento. Pagamentos instantâneos. Projeto para 2019. Coordenação dos pagamentos on-line 24/7”. Ora, “pagamentos on-line 24/7” é a própria natureza do PIX, então é de se supor que Goldfajn, já de posse do relatório, estivesse anunciando a novidade antes mesmo de o PIX ter este nome. Só em 20 de dezembro de 2018 a Diretoria Colegiada do BCB aprovou os requisitos fundamentais para um ecossistema brasileiro de pagamentos instantâneos, publicados pelo Comunicado 32.927, de 21 de dezembro de 2018.

Com a chegada de Roberto Campos Neto à presidência do BCB em 28 de fevereiro de 2019, uma de suas medidas foi transformar a Agenda BC+ de seu antecessor em Agenda BC#, incorporando-lhe as principais medidas da agenda anterior — entre elas os “pagamentos instantâneos”, que em janeiro de 2020 ainda não tinham o nome PIX. Em julho de 2019 as instituições financeiras brasileiras já estavam totalmente cientes da implementação dos “pagamentos instantâneos”, e buscavam meios para evitar perda de receita com o novo sistema. Em 6 de dezembro de 2019, o BCB lançou o Comunicado 34.836, que divulgou o cronograma de disponibilização de ambiente de homologação e os critérios de participação nos testes do “Sistema de Pagamentos Instantâneos (SPI)”. Em 19 de fevereiro a “marca” PIX foi enfim lançada pelo BCB, usando elegante resumo executivo da proposta para a imprensa.

Surpreendente como pareça, o PIX é somente parte de um projeto mais amplo de inovações tecnológicas do BCB. Em 20 de agosto de 2020, a Portaria 108.092 do banco instituiu um Grupo de Trabalho Interdepartamental, de natureza consultiva, para realizar estudo sobre emissão de moeda digital pelo BCB. Sim, o BCB planeja, para breve, ter uma moeda digital de banco central (central bank digital currency, ou CBDC); já promoveu alguns seminários temáticos sobre o tema; fundou um Laboratório de Inovações Financeiras e Tecnológicas (LIFT) junto com a Federação Nacional de Associações dos Servidores do Banco Central (FENASBAC); promoveu, via LIFT, um desafio tecnológico para coletar propostas, vindas de instituições do mercado financeiro, de produtos minimamente viáveis (MVP) de ativos financeiros digitais; já apresentou as diretrizes gerais para uma CBDC brasileira… Dando outro salto no tempo e chegando a agosto de 2022, é novamente o presidente do BCB, Roberto Campos Neto, quem anuncia a regulamentação das criptomoedas no Brasil, com perspectivas de integrá-las ao sistema PIX, à finança aberta (open banking) e ao futuro Real Digital.

Como se vê, o PIX é parte de um projeto de longo prazo de “digitalização” do sistema financeiro brasileiro, inserido num “movimento” internacional no mesmo sentido, ele próprio inserido em movimentos de padronização operacional de muito mais longo prazo. Por enquanto, é o que basta saber. (Retomaremos o fio desta meada mais à frente.) Buscar a “paternidade” ou “maternidade” do PIX é exercício infrutífero, porque seu projeto surgiu por dentro da burocracia do BCB, foi desenvolvido também por dentro do BCB, e só “saiu” deste circuito eminentemente técnico em suas fases finais. O presidente da República, aliás, e ao contrário do que propagandeia falsamente em sua campanha eleitoral pela reeleição, sequer sabia o que era PIX quando foi lançado.

***

Antes de prosseguir, é necessário retomar algumas platitudes, porque o conhecimento público sobre a infraestrutura tecnológica e normativa por trás do PIX é bastante limitado, apesar de seu uso generalizado.

Mal comparando, ninguém é obrigado a se formar em engenharia elétrica para acender uma lâmpada; o problema surge quando — digamos — engenheiros eletricistas começam a dizer ao público que o interruptor ou a lâmpada vão roubar sua alma. Não demora muito e aparece gente trevosa, desconfiada de qualquer iluminação; aparecerão, quem sabe, outros exorcizando disjuntores e louvando os fifós; haverá, nesse mesmo mundo louco, ainda outros decalcando de outros lugares teorias sobre o projeto de poder por trás da radiação eletromagnética…

O cenário, propositalmente ridículo, chama a atenção — pelo exagero — para o que anda circulando pela internet a respeito do PIX. Necessário dissipar a névoa e resolver certos mal-entendidos se não queremos criar confusão mais à frente, quando as coisas ficarem mais — digamos — abstratas.

Certos economistas ditos “de esquerda” viram no PIX principalmente (embora não exclusivamente) um instrumento para que os grandes bancos de matriz brasileira fizessem frente à concorrência das criptomoedas e de novos meios corporativo de pagamento como WhatsappPay e Alipay. Não é impossível, tampouco improvável — mas não é dessa desconfiança em cabalas, seitas secretas e deep State que vivem as teorias da conspiração, misturando fato e delírio? É inegável que instituições do sistema financeiro brasileiro foram chamadas a participar do sistema PIX; como visto, integrantes da FEBRABAN acompanhavam o desenvolvimento do sistema por meio de informes do presidente do BCB, e não é improvável que funcionários da área tecnológica dos bancos tenham contribuído bastante com seu desenvolvimento. O PIX foi criado, sim, em meio a uma onda internacional de inovação tecnológica nas telecomunicações bancárias, certamente influenciada pelo advento das criptomoedas e dos meios digitais de pagamento — mas não se pode opor, sem mais, PIX e criptomoedas, ou PIX e fintechs, ou PIX e meios digitais de pagamento como WhatsappPay e Alipay, etc. Incorrem tais economistas no mesmo erro de certos comunicólogos “de esquerda” que, com a chegada ao Brasil de serviços de streaming como Netflix, Disney+ e Amazon Prime, viram aí “fim da Globo”: por esta concepção um tanto ingênua da economia, frente a um player global, restaria aos símiles nacionais lutar pela solução protecionista, buscar alguma forma de associação com o “invasor”, ou conformar-se com a extinção certa.

Ora, se, de fato, o PIX concorre com WhatsappPay e Alipay no mercado brasileiro de meios de pagamento, literalmente inviabilizando sua expansão, por outro lado em pouco ou nada interfere nas criptomoedas ou nas fintechs: nas primeiras, porque, no Brasil, servem mais como reserva de valor que como meio de pagamento, e nas segundas, porque são também elas autorizadas a participar do sistema PIX, e beneficiam-se dele. Além disso, parece contraintuitivo este “protecionismo torto” quando, mais ou menos ao mesmo tempo que o PIX, outras inovações foram introduzidas no sistema financeiro brasileiro como parte de um esforço do BCB para estimular a concorrência no sistema, como a regulamentação das instituições de pagamento e dos bancos digitais (fintechs) e a implementação das chamadas finanças abertas (open banking); tais inovações, no conjunto, têm o potencial de criar alguma concorrência aos grandes bancos brasileiros em certos nichos. O presidente do BCB avaliou, em agosto de 2022, que tem havido redução na concentração bancária brasileira, creditando às inovações citadas a redução na concentração. (Sobre a concentração bancária no Brasil, inclusive em perspectiva histórica e comparada usando o índice Hirschman-Herfindal, ver aqui, aqui, aqui e aqui.) Há, certamente, espaço para uma crítica “de esquerda” ao PIX, que será desenvolvida mais à frente; em tal crítica, certamente há muito espaço para as disputas em torno de quem emite moeda, e o que tal emissão significa numa economia global pautada na exploração do trabalho alheio; mas neste espaço não cabe, de forma alguma, o “protecionismo torto” com que certos economistas pretendem criticar o PIX.

Outros comentadores, afoitos e severamente mal-informados, beirando a teoria da conspiração com suas hipóteses, pretenderam ver na gratuidade do PIX algo como um “primeiro passo” para cobranças posteriores, na mesma linha do traficante que dá a primeira dose de graça para cobrar quando criado o vício. Tal “teoria” reforçou-se especialmente quando, em agosto de 2020, saiu a notícia de que, com a implementação do PIX, bancos, processadoras de cartões e bandeiras poderiam perder algo como R$ 97 bilhões em cinco anos. Ora, a Resolução BCB nº 19, de 1º de outubro de 2020, proibiu a cobrança de tarifas bancárias pelo uso de PIX por pessoa natural ou empresário individual (MEI) para transferência, compra e saque ou troco (neste último caso, somente até a oitava transação mensal) — portanto, PIX só gera cobrança de tarifas para pessoa jurídica, com tarifas que variam de banco a banco, mesmo assim mais baratas que as taxas cobradas por operações de crédito ou débito em “maquininhas”. Além disso, esta crítica parece ignorar completamente o que vem a ser o chamado multiplicador bancário, peça central de uma das críticas ao PIX a ser desenvolvida mais à frente. Para não perder tempo, um resumo: aquilo que bancos perdem em taxas, ganham com a expansão do crédito permitida pelo multiplicador bancário. (Examinaremos a questão mais detalhadamente na parte seguinte deste ensaio.)

Tampouco fazem sentido as — hoje — incontornáveis teorias da conspiração que alegam ser o PIX uma forma de a Receita Federal brasileira monitorar e controlar literalmente todas as transações bancárias de todos os cidadãos brasileiros participantes do sistema. Os conspirólatras, entre os quais se contam reputados influenciadores digitais na área das finanças pessoais, confundem Banco Central (instituição mantenedora da infraestrutura por trás do PIX) com Receita Federal (que não tem nada a ver com o assunto), ignoram que as transações via PIX circulam na RFSN de modo criptografado, esquecem que tais transações são protegidas pelo sigilo bancário e, além disso, ignoram que DOC e TED eram (e são) operações realizadas dentro da RFSN desde quando esta última foi criada pelo BCB, tornando o PIX desnecessário para a validação de seu delírio de um “Banco Central big brother”.

Como, então, fazer uma “crítica de esquerda” ao PIX sem cair em erro? Isso é possível?

Este artigo foi ilustrado com alguns entre os milhares de “memes” sobre PIX que circulam pela internet.

A publicação deste ensaio foi dividida em 03 partes, com publicação semanal:

Parte 1

PARTE 2

PARTE 3

![meme005_[fiz_meu_primeiro_pix]](https://passapalavra.info/wp-content/uploads/2022/11/meme005_fiz_meu_primeiro_pix.png)

Mim perguntar, o que ser “efeito Yezhov”?

Que Yezhov? Quem é essa pessoa? Nunca vi. Nem sei quem é. Alguém conhece?

Era uma vez um anão sanguinário, bate-pau do Koba …

Melhor textão do pix até agora. Quero mais!

Continuo sem saber o que significa “efeito Yezhov” e o que ele tem a ver com o pix…

Aos comentadores acima. Creio que o que o autor quis dizer com efeito Yezhov é uma referência a Nikolai Yezhov (https://en.wikipedia.org/wiki/Nikolai_Yezhov), que foi chefe do NKVD durante o Grande Expurgo soviético (https://en.wikipedia.org/wiki/Great_Purge).

O regime stalinista, depois de derrotar a oposição de esquerda, apropriou-se dos seus planos de desenvolvimento econômico (revogação da Nova Política Econômica e coletivização da agricultura, de um lado, e impulso à industrialização, de outro), apresentando-os como se fossem seus. Mas como escasseavam os gestores necessários à implementação dos primeiros planos quinquenais, Stalin retirou das prisões os membros da oposição de esquerda e os recrutou para que gerissem a execução (dos planos quinquenais); anos depois, quando uma nova geração de gestores já havia passado pelas escolas de formação do partido, encarregou Yezhov de gerir a execução (dos membros da oposição de esquerda). A ironia é que, depois de cumprir tão habilmente a tarefa que lhe havia sido delegada por Stalin, Yezhov foi ele mesmo uma das vítimas dos expurgos. Até as fotos foram retocadas para que desaparecesse…

Portanto, quando o autor escreve que é recorrente, entre os políticos, “recolher programas dispersos do governo anterior, agrupá-los, melhorá-los, dar-lhes outro nome e, de igual modo, atribuir ao líder sua ‘paternidade’”, está descrevendo justamente o procedimento adotado por Stalin naquele momento na União Soviética.