Por Z1010010

Na primeira parte deste ensaio, explicamos o funcionamento do PIX com tantos detalhes quanto possível, no limite da compreensão por um público leigo em finanças e tecnologia da informação. Tentamos mostrar, a partir disso, como boa parte do que circula sobre o assunto na internet é pura teoria da conspiração.

Esperamos ter “limpado o meio de campo”, porque, nesta segunda parte, dialogamos com um público mais restrito: vamos começar a inserir o PIX no mesmo quadro em que se deve entender a moeda e o crédito de um ponto de vista anticapitalista. Este ponto de vista exige duas operações: primeiro, entender a moeda e o crédito como forma de capturar a poupança dos trabalhadores para o sistema bancário; segundo, entender especialmente a moeda como forma de ocultar as desigualdades econômicas, sociais e políticas que sustentam, operacionalizam e reproduzem a exploração dos trabalhadores pelos capitalistas.

Nesta parte do ensaio, trataremos a captura da poupança de trabalhadores operadas pelo PIX, e para que serve tal processo; na parte seguinte, concluiremos com a discussão, inserindo as inovações do PIX no contexto de formas precedentes de captura das poupanças dos trabalhadores para sua conversão em capital.

Repetimos a mesma advertência feita na primeira parte deste ensaio: não pretendemos apresentar uma crítica “definitiva” ao PIX; falta-nos a competência em Economia, especialmente em Macroeconomia e Econometria, para uma crítica mais aprofundada neste campo. A este respeito, estamos totalmente abertos a críticas e correções. O que temos a apresentar não são senão relances, vislumbres, algo como pensar alto em público. Esperamos, assim, puxar o debate para cantos mais interessantes. Gostaríamos de contar com as contribuições de quem lê, comentando e indicando novas fontes de dados, novos estudos e outros posicionamentos, porque o PIX, e a economia digital no geral, são fenômenos novos, que se desenvolvem diante de nossos olhos e exigem de anticapitalistas reflexões urgentes, baseadas em evidências empíricas, que ultrapassem certo pragmatismo do senso comum e certo dogmatismo de ideólogos estéreis.

***

A primeira coisa que se deve observar é a ubiquidade do PIX. O Banco Central do Brasil (BCB) se gaba de ter feito o PIX alcançar setores anteriormente infensos a transações bancárias, e a observação cotidiana mostra que ele está certo: aceita-se PIX, hoje, até para comprar picolé. Ainda de acordo com certos altos gestores do BCB, aliás incorporado na campanha de reeleição do atual presidente da República, o PIX permitiu que milhares de brasileiros se tornassem “empreendedores”.

(Não cabe no escopo deste ensaio destrinchar o que significa ser “empreendedor”. Resumimos nossa posição dizendo que se trata de uma pessoa para quem as chances imediatas de emprego celetista tornaram-se muito escassas, situação que a levou, para sobreviver e pagar as contas, a sujeitar-se a um regime de trabalho com muito menos direitos, garantias e proteções que o celetista. Note-se também, porque será importante fazê-lo daqui por diante, como “empreendedor” e “empresário” não se confundem nem no falar cotidiano, nem na literatura acadêmica — clivagem a evidenciar um distanciamento que é tanto ortográfico e semântico quanto social e econômico.)

Todas as campanhas publicitárias a elogiar a ubiquidade do PIX tentam contornar um fato incontornável: aquilo a que o BCB chama de “empreendedorismo” nunca precisou do PIX para existir. Existem, decerto, nomes mais concisos e sofisticados para o que diremos; na falta deles, recorreremos a certas imagens. Veja-se o vendedor de picolé, a “tia” do café, a vendedora de geladinho, o baleiro, a camelô: vendem produtos tão baratos que qualquer um pode comprá-los. Veja-se o mercadinho, a venda, a bodega: quem não tem dinheiro, bota a compra na caderneta, leva no fiado e paga quando puder. Fazem o mesmo a manicure e a cabeleireira. Veja-se, ainda, a proliferação da troca de favores, por exemplo, na mulher que toma conta dos filhos de outra em troca de uma remuneração simbólica, que eventualmente terá seus próprios filhos cuidados pelas suas “clientes” se necessário.

Trabalhamos, nas imagens, com o mesmo perfil que o BCB: “empreendedores” ditos “populares” — nome envergonhado para trabalhadores se virando para sobreviver. Estes bens e serviços de valor pequeno ou irrisório, este crédito informal, esta troca de favores, isso e muito mais compõem uma espécie de “circuito paralelo” da economia, que corre por fora do sistema financeiro. Neste “circuito” há crédito, mas pequeno e informal, na base do “fio de bigode”; para crédito mais robusto, há o agiota, o miliciano e o traficante. Há meios de pagamento, mas predomina aí o que os economistas chamam de papel moeda em poder do público: dinheiro vivo, moeda corrente, complementada por vales de todo tipo, e por moedas locais. Em contextos limitados, há o escambo, especialmente nas “feiras do rolo” onde bens de procedência legal e ilegal são permutados indiscriminadamente. Tudo isso compõe o que os economistas chamam de economia informal, cuja incorporação paulatina ao que chamam de economia formal é preocupação recorrente de economistas e gestores, principalmente no setor bancário. (Para dados e análise sobre a economia informal no Brasil até 2018, ver aqui, em inglês.)

O PIX, na nossa leitura, tem um objetivo inconfesso: trazer para dentro do sistema financeiro todos estes “circuitos paralelos” da economia. Esta é, no Brasil, uma face complementar ao gigantesco esforço de “formalização” do “empreendedorismo” pela figura jurídica do microempreendedor individual (MEI), que permite a certas categorias de trabalhadores envolvidos em atividades de baixa complexidade técnica abrir uma “empresa” em menos de dez minutos. A “empresa” individual é ilusão institucional que pretende “igualar”, enquanto “empreendedoras”, a vendedora de bijuterias e Luíza Trajano, a quem segue nas redes sociais; o técnico de celulares e Steve Jobs, cujo retrato pende na parede de sua loja como o de um santo padroeiro; o pastor da igreja da esquina e Silas Malafaia, Edir Macedo, R. R. Soares, Valdemiro Santiago e outros. No contexto mais amplo de políticas de “formalização”, o PIX, mesmo sem que o BCB tenha pretendido fazê-lo, complementa o MEI; são dois braços da mesma pinça. O PIX, entretanto, é muito mais flexível: promove única e exclusivamente a formalização financeira, enquanto o MEI, ao flexibilizar enormemente os requisitos para a criação de uma personalidade jurídica separada daquela do “empreendedor”, vai além e assegura alguma proteção assistencial e previdenciária, em troca do pagamento de Imposto de Renda. Não sabemos se já foi feito algum estudo a respeito, mas seria muito proveitosa a comparação sistemática entre PIX e MEI enquanto estratégias de formalização da economia informal.

No âmbito mais restrito da formalização financeira assegurada pelo PIX, observa-se, com ele, a progressiva bancarização da economia informal, que com isso vai, a pouco e pouco, deixando de estar à margem do sistema financeiro enquanto mantém suas demais características. É a outra face da ubiquidade do PIX: agora até o vendedor de picolé, a “tia” do café, a vendedora de geladinho, o baleiro, a camelô e outros trabalhadores envolvidos em atividades muito comuns na economia informal aceitam PIX; para fazê-lo, precisaram de abrir conta em banco. Se, no contexto anterior às reformas no sistema financeiro promovidas pelo BCB desde 2013, a bancarização da economia informal encontraria muitas barreiras, hoje, com fintechs e contas digitais, qualquer pessoa pode abrir uma conta bancária em minutos.

A principal barreira à bancarização, neste contexto, poderá ser o próprio smartphone. Se os aplicativos das contas digitais aos quais o PIX está associado tiverem requisitos técnicos muito altos, somente pessoas com smartphones mais modernos poderão abrir uma conta digital para usá-la com PIX. Isto vai na contramão do que se verifica junto a trabalhadores envolvidos na economia informal, que usam, majoritariamente, smartphones de segunda mão, ou já muito antigos. Ora, até nisso se pensou. Percorrendo os aplicativos bancários para Android disponíveis na Play Store, verifica-se que a maioria dos aplicativos tem como requisito mínimo uma versão muito baixa do sistema Android, como se vê na Tabela 1.

Tabela 1 — aplicativos bancários e seus requisitos mínimos

| Versão do Android | Ano de lançamento | Data das correções de segurança mais recentes | Aplicativos bancários que a têm como requisito mínimo |

| Variável | – | De acordo com o sistema disponível no aparelho | SICOOB, PagBank, CaixaTem, Sicredi, Nubank, Caixa |

| 5.0 ou 5.1 | 2014 | Março de 2018 | Itaú, BV, Bradesco, Santander, Neon, PicPay, BanQi, BMG, Digio, Z1, Banrisul, Inter, Pan, Bitz, Will, Next |

| 6.0 | 2015 | Agosto de 2018 | Original, Mercado Pago, C6 |

| 7.0 | 2016 | Outubro de 2019 | Nenhum |

| 8.0 | 2017 | Outubro de 2021 | Banco do Brasil |

| 9.0 | 2018 | Janeiro de 2022 | Nenhum |

| 10.0 | 2019 | Setembro de 2022 | Nenhum |

| 11.0 | 2020 | Setembro de 2022 | Nenhum |

| 12.0 | 2021 | Setembro de 2022 | Nenhum |

| 13.0 | 2022 | Setembro de 2022 | Nenhum |

A esmagadora maioria dos aplicativos bancários tem como requisito mínimo o funcionamento num sistema Android 5.0, ou mesmo inferiores. Com requisitos técnicos tão baixos, alcançam potenciais clientes que usam aparelhos com até oito anos de uso — perfil muito comum entre trabalhadores da economia informal.

Resta saber: apesar da aparente ubiquidade, e da eliminação da principal barreira de acesso ao PIX, a estratégia de bancarização da economia informal está dando certo?

Para tentar responder a esta pergunta, precisamos analisar o que os economistas chamam de agregados monetários: são agrupamentos dos meios de pagamento conforme sua maior ou menor capacidade de serem convertidos em caixa, ou seja, conforme sua liquidez. (Caixa deve ser entendido neste ensaio como recursos imediatamente disponíveis. Quem tem dinheiro em mãos, por exemplo, pode usá-lo imediatamente para comprar o que quer que seja; o dinheiro, portanto, é extremamente líquido. Quem tem um carro usado, por sua vez, não pode simplesmente levá-lo a um supermercado para trocá-lo pelas compras do mês; precisa, além do tempo entre o anúncio e a venda, passar por toda a burocracia necessária à transferência de propriedade do carro. Um carro, portanto, tem liquidez muito baixa.) Os economistas classificam os agregados monetários em M1, composto por papel-moeda em poder do público (PMPP) e depósitos à vista (DV), o agregado com maior liquidez; M2, composto por M1 somado a títulos do governo e depósitos a prazo, ou seja, aqueles que só podem ser sacados depois de um prazo estabelecido pelo banco (depósitos para investimentos, fundos de aplicação financeira e de renda fixa de curto prazo, etc.); M3, composto por M2 somado aos depósitos de poupança; M4, composto por M3 somado aos títulos de crédito emitidos por instituições financeiras.

O BCB registra e compila em suas estatísticas monetárias e de crédito do BCB a evolução mensal dos agregados monetários. Com base neles, interessa verificar a seguinte hipótese: quanto mais “empreendedores” incorporam o PIX em seus negócios — e, complementarmente, quanto mais seus clientes também adotam o PIX no seu dia a dia — maior é o volume de moeda dentro de M1 que passa de PMPP para DV, ou seja, que passa de dinheiro vivo para depósitos em conta-corrente.

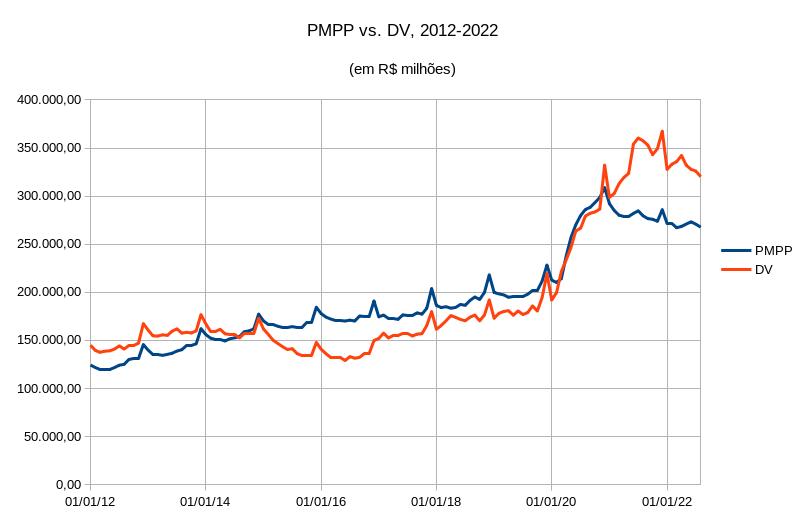

Não somos economistas, por isso não sabemos se é possível desagregar, nas estatísticas do BCB, quanto papel-moeda em poder do público, e qual volume de depósitos à vista, encontram-se de algum modo vinculados aos circuitos da economia informal. Podemos ver, apesar disso, qual o volume de PMPP e de DV ao longo do tempo, o que poderá dar alguma ideia da eficácia do PIX como estratégia de bancarização da economia informal se assumirmos que alguma parte de M1, que consideramos significativa, circula na economia informal. Para isso, construímos o Gráfico 1, que apresenta a evolução de PMPP e DV de janeiro de 2012 até agosto de 2022 (estatística mais recente disponível) e nos mostra um comportamento muito instrutivo.

Gráfico 1 — comparação entre PMPP e DV entre 2012 e 2022

As linhas de PMPP e DV apresentam comportamento relativamente regular, com “picos” correspondentes aos meses de novembro e dezembro, quando a chegada do 13º salário aumenta o fluxo de M1 na economia. O comportamento “normal” das linhas é andar mais ou menos juntas, seguindo variações muito próximas. Escolhemos o período entre 2012 e 2022 porque abrange ao menos dois anos antes do início da crise recessiva de 2014-2016, permitindo incorporar o comportamento de PMPP e DV num período de relativa “bonança” econômica; passando pela recessão, permite entender o mesmo comportamento durante a crise; daí em diante, permite avaliar o que seria o comportamento “normal” de PMPP e DV, para avaliar se, de novembro de 2020 em diante, em seguida ao lançamento do PIX, houve alguma mudança no comportamento de PMPP e DV.

Entre janeiro de 2012 e agosto de 2014, havia mais dinheiro depositado em conta-corrente (DV) que dinheiro vivo nas mãos do público (PMPP); este comportamento tem correlação com a bancarização vivenciada nos anos de bonança econômica do boom de commodities que precedeu a crise econômica de 2014. Mesmo assim, a distância entre PMPP e DV não era muito grande. De agosto a dezembro de 2014, PMPP e DV permaneceram quase iguais em volume até se descolarem, iniciando trajetória descendente de DV que só foi revertida, aos poucos, a partir de novembro de 2016. Por todo o período de recessão, PMPP mostrou crescimento regular, mas DV viveu queda. De fevereiro de 2017 até janeiro de 2020 DV acompanhou muito proximamente as tendências de PMPP, até que um aumento na taxa de crescimento de DV levou os dois índices a evoluírem muito proximamente. Em novembro de 2020, mês de lançamento do PIX, o gráfico mostra um verdadeiro “salto” de DV, que ultrapassou definitivamente PMPP e descolou-se completamente de sua trajetória. Até dezembro de 2022 observa-se crescimento verdadeiramente atípico de DV, que “decola” vertiginosamente enquanto PMPP entra em queda pela primeira vez desde abril de 2020, quando, ao que tudo indica, o auxílio emergencial impulsionou o crescimento tanto de PMPP quanto de DV. Mesmo na crise recessiva de 2014-2016 a distância entre PMPP e DV nunca foi tão grande quanto a verificada depois da criação do PIX.

Identificado o comportamento, é necessário “traduzir” a imagem. Pelos valores observados na estatística do BCB, entre novembro de 2020 (lançamento do PIX) e agosto de 2022 (estatística mais recente) a quantidade de dinheiro depositada em contas-correntes bancárias (DV) acumulou entradas no valor de R$ 36.675.252.885,27, com variação positiva mensal acumulada de 15,33%. Enquanto isso, no mesmo período a quantidade de dinheiro vivo circulante (PMPP) acumulou saídas de R$ 25.543.099.837,32, com variação negativa mensal acumulada de -8,55%.

Embora não se possa, com essa simples descrição estatística, avaliar de uma vez por todas se o PIX foi o principal ou único responsável por este comportamento de PMPP e DV, é inegável a correlação, merecedora de investigações mais detalhadas. Ela parece indicar que a ubiquidade do PIX e a bancarização da economia informal são duas faces do mesmo processo. Se esta hipótese for verdadeira, decorrem daí consequências importantes.

***

Na parte anterior deste ensaio, falamos em multiplicador bancário. Como poucos o conhecem fora dos cursos de Economia e Ciências Contábeis, vamos descrever o assunto com base em livros de introdução à Economia.

Os depósitos bancários têm uma particularidade: quem deposita dinheiro não saca do banco as mesmas notas e moedas que depositou, mas sim notas e moedas correspondentes ao valor depositado. Isso porque a atual forma da moeda fiduciária de curso forçado — mais à frente esta definição ficará menos obscura — foi sendo construída, historicamente, como bem fungível, ou seja, um bem que pode ser substituído sem prejuízos, por outro igual ou semelhante. Por isso, não faz sentido algum checar os números de série de cada nova depositada, colocar marcas em moedas, ou esperar receber, nos saques, as mesmas notas e moedas que foram depositadas. Compare-se a moeda com alianças de casamento que se leva ao penhor da Caixa Econômica Federal em troca de dinheiro; ao resgatar o penhor por meio do pagamento, espera-se reaver as mesmas alianças.

O multiplicador bancário se entende melhor com um exemplo de seu funcionamento.

Imagine uma “empreendedora” qualquer. Digamos, Raíssa, uma vendedora de bolo de pote. Antes do advento das contas digitais e do PIX, ela nunca havia precisado “empreender”, porque trabalhava de carteira assinada, e recebia seu salário numa conta-salário específica. Como ficou desempregada, Raíssa começou a fazer bolos de pote para vender aos vizinhos. O produto ficou bom, a clientela cresceu. Sua renda mensal é muito inferior ao que era seu salário bruto, mas é ligeiramente maior que seu antigo salário líquido; como “empreendedores” não participam das reuniões do Grupo de Permuta de Informações Salariais (GRUPISA), tampouco deles se exige conhecimentos sobre o que compõe o salário bruto (FGTS como poupança forçada, INSS, etc.), o falso passou por verdadeiro, e Raíssa achou por bem começar a vender seus bolos de pote também via Instagram e WhatsApp. Faz tudo quase sozinha, dos bolos aos vídeos.

Ao ver que sem PIX não conseguiria vender no “cercadinho” da Meta Inc. que ela chama de “internet”, Raíssa baixou o aplicativo de um banco e criou uma conta digital. Muito rapidamente passou a receber e pagar usando PIX. Na sua avaliação, ela sente mais segurança: primeiro, porque não guarda mais dinheiro em casa; segundo, porque não precisa pegar ônibus para levar o dinheiro ao caixa eletrônico do shopping para depositar; terceiro, anda com cada vez menos dinheiro vivo na bolsa, porque pode usar PIX para pagar por quase tudo o que precisa; quarto, porque com o PIX programado ela digitalizou a caderneta do fiado; quinto, porque sua conta digital transformou seu celular numa “maquininha” de pagamentos, e agora ela também recebe via cartão de crédito e débito.

Com o tempo, Raíssa começou a pegar todo o dinheiro que tinha em casa para deixá-lo na conta-corrente. Raspou os últimos R$ 1.000,00 que tinha em casa, e depositou-os no banco. Para abrir a conta-corrente, é necessária a assinatura, entre Raíssa e o banco, de um contrato de depósito bancário: os juristas não chegam a consenso sobre a natureza jurídica deste contrato sui generis, mas, na prática, ele estabelece que o banco deve a Raíssa cada centavo que ela lhe entregar para cuidar (ou seja, em depósito), devendo devolvê-los a Raíssa sempre que ela os solicitar, desde que siga os meios e formas estabelecidas no contrato.

Com o depósito, acontece um duplo movimento, que dá início às operações bancárias. Os R$ 1.000,00 de Raíssa vão para o cofre da agência bancária, e passam a compor o caixa do banco; enquanto isso, por força do contrato de depósito bancário, o banco anota na conta de Raíssa que lhe deve R$ 1.000,00 em conta-corrente. Vamos, assim a transformação de dinheiro material numa espécie muito particular e sui generis de crédito, ou seja, de dinheiro escritural. Para usar os termos dos agregados monetários vistos acima, R$ 1.000,00 saem do agregado papel-moeda em poder do público (PMPP) e passam para o agregado depósitos à vista (DV). Nada disso afetou a oferta monetária, porque a passagem dos R$ 1.000,00 de PMPP para DV se dá inteiramente dentro do agregado M1.

Daqui em diante, a divisão entre dinheiro escritural e dinheiro material opera uma espécie curiosa de “mágica”. Pelo contrato de depósito, o banco deve R$ 1.000,00 a Raíssa, independentemente de quanto dinheiro tenha em caixa. Este contrato obriga as partes por meio de uma dívida, mas “desamarra” o dinheiro material. De um lado, o dinheiro material é bem fungível, aliás fungibilíssimo; nada impede o banco de devolver a Raíssa, quando ela pedir dinheiro ao banco via saque, outras notas e moedas que não aquelas originalmente depositadas. Por outro lado, como o dinheiro escritural existe somente enquanto anotações nos livros e sistemas contábeis de instituições financeiras: bastam alguns rabiscos em papel, ou toques em teclas ou telas, para que o dinheiro de Raíssa seja movido de sua conta-corrente a qualquer outra (poupança, investimento, etc.), dela ou de qualquer pessoa. Desde que a quantia movimentada não ultrapasse a quantia de dinheiro depositada, tudo é válido. Enquanto isso, os R$ 1.000,00 em dinheiro vivo de Raíssa, agora nos cofres do banco, passam a compor seu caixa, que pode ser transformado em capital. O banco pode usar esse dinheiro, e vai usá-lo, para todo tipo de operações: empréstimos, compra de ações de empresas, compra de imóveis, etc. Importa, somente, que multipliquem o capital do banco além do caixa original formado pelos depósitos, e que deem lucro ao banco.

Vamos dizer que outro “empreendedor”, Denilson, peça R$ 900,00 emprestados ao banco, que os empresta cobrando R$ 123,75 em juros (uso a taxa SELIC para não dificultar muito). A partir dos R$ 1.000,00 de Raíssa, o banco criou R$ 900,00 para Denilson, e ainda embutiu uma taxa de juros. Dizemos que o banco criou os R$ 900,00 porque este dinheiro não existia nas contas dos agregados monetários; passou a existir somente porque o contrato de depósito assinado por Raíssa “desamarrou” o dinheiro de seu suporte material, permitindo ao banco continuar devendo R$ 1.000,00 a Raíssa enquanto usa os R$ 1.000,00 depositados em seus cofres para qualquer outra coisa. Agora, Denilson pode usar os R$ 900,00 como achar melhor.

Graças à separação entre dinheiro material e dinheiro escritural operada pelo contrato de depósito bancário, qualquer banco pode, literalmente, criar dinheiro com uma canetada, desde que mais e mais pessoas continuem a depositar dinheiro em seus cofres para dar-lhes um lastro. A este expediente de criação quase ilimitada de dinheiro se chama multiplicador bancário.

Para que o multiplicador bancário possa funcionar, é preciso haver depósitos nos bancos, ou seja, é preciso transformar dinheiro vivo (PMPP), no mínimo, em depósitos à vista (DV). (Restringimo-nos ao contrato de depósito bancário somente para não fugir muito do assunto, porque o banco pode usar nessa operação qualquer forma de contrato capaz de transferir dinheiro vivo para seus cofres.) Em tese, um banco pode transformar todo o seu caixa em capital, digamos, emprestando dinheiro. Na prática, esta situação não existe, porque é preciso manter em caixa certa quantidade de dinheiro (que corresponda aos saques dos correntistas, que respeitam certa sazonalidade, que variam entre um mínimo e um máximo do caixa, etc.).

***

A criação de dinheiro de crédito tem, desde o início do capitalismo, um potencial superior ao da emissão de notas pelas autoridades estatais. Além disso, na época atual, o dinheiro de crédito é o tipo monetário mais importante, em qualquer país.

O conhecimento sobre os mecanismos por trás da criação de dinheiro pelos bancos leva a pensar: se os bancos podem emprestar todo o seu dinheiro em caixa, que fazer quando quantidade enorme de correntistas acorre aos bancos para sacar seu dinheiro? A situação, conhecida como corrida aos bancos ou pânico bancário, esteve por trás de muitas crises econômicas, e teve papel importante no espraiamento da crise de 1929.

Alguém poderá pensar, como o fazem alguns na extrema-esquerda, que seria melhor, para evitar falências causadas por pânico bancário, obrigar os bancos a manter todo o dinheiro dos correntistas em caixa. Na extrema-esquerda esta ideia costuma vir combinada com a demanda pela completa estatização do sistema bancário, mas, em seu núcleo principal e descontado este pormenor ideológico (mantido hoje tal como apresentado, há mais de 150 anos, no Manifesto Comunista), a ideia não é nova. Foi em resposta ao pânico bancário que um grupo de economistas da Universidade de Chicago, notadamente Irving Fisher, desenhou numa série de memorandos de 1933 o que seria conhecido posteriormente como sistema bancário de reserva total, ou sistema bancário estreito: sua proposta era de separar completamente a função monetária, representada pelos depósitos à vista, da função creditícia, representada pelos depósitos a prazo. Com isso, os bancos seriam obrigados a manter em caixa a totalidade do dinheiro vivo correspondente aos depósitos à vista, podendo usar para atividades de crédito somente o dinheiro obtido por meio de depósitos a prazo e o dinheiro obtido de outras fontes (principalmente empréstimos governamentais). A discussão proposta nesses termos nos EUA foi encerrada pelo Banking Act de 1935, que separou bancos comerciais dos bancos de investimento e instituiu a Corporação Federal de Seguros de Depósitos (Federal Deposit Insurance Corporation — FDIC), garantindo maior segurança aos correntistas, mas volta e meia é retomada por economistas de perfil monetarista, como economistas como Milton Friedman, Stephen Kanitz, Martin Wolf, Edward E. Leamer, Laurence Kotlikoff e quase totalidade da chamada escola austríaca.

Em agosto de 2012 os economistas Jaromir Benes e Michael Kumhof, do Fundo Monetário Internacional (FMI), apresentaram um artigo em que atualizam as propostas do “plano de Chicago”, defendendo a validade do sistema bancário de reserva total no contexto da economia pós-crise de 2008. A proposta foi rejeitada por Christine Lagarde, diretora do FMI quando da publicação do artigo: segundo ela, que dizia “não estar convencida de que a eliminação do papel dos bancos privados na oferta de dinheiro ‘amplo’ seja uma boa ideia”, não havia garantias de que os governos pudessem agir melhor que os bancos no suprimento de finanças para a economia real (o “plano de Chicago” previa que os governos tomassem a frente dos bancos na emissão de crédito); ainda segundo Lagarde, “se os bancos enfrentarem tão severas restrições à sua capacidade de emprestar, pode-se esperar que o crédito privado rapidamente migraria para partes não-reguladas do sistema financeiro, com consequências desconhecidas”. A mesma cautela é seguida por Paul Krugman, Douglas W. Diamond e Philip H. Dybvig, todos concordando que a redução da capacidade dos bancos oficiais de criar dinheiro via crédito seria um estímulo à busca por instituições do chamado sistema financeiro paralelo, onde entidades realizam intermediação financeira similar à bancária, mas ficam “à sombra” de regulação ou supervisão. (Não se trata de agiotagem, que é ilegal, mas de atividades realizadas por entidades legais, como — na definição do BCB — corretoras de câmbio, corretoras e distribuidoras de títulos e valores mobiliários, fundos de investimento, intermediários de mercado, sociedades de arrendamento mercantil, sociedades de crédito imobiliário repassadoras, e sociedades de crédito ao microempreendedor não pertencentes a conglomerado bancário.)

Na maioria dos países, o que existe é o chamado sistema de reserva fracionária, pelo qual os bancos centrais obrigam os bancos de seus respectivos países a manter uma fração de seu caixa depositado em contas especiais dos bancos centrais. Este sistema de depósito compulsório, surgido ainda no século XVII como forma de assegurar os direitos dos depositantes contra bancos em falência, foi largamente superado por outras formas de chegar ao mesmo propósito; serve, nos dias atuais, como mecanismo de controle da oferta de moeda pelos bancos centrais. No Brasil, a Resolução BCB 189, de 23 de fevereiro de 2022, impõe aos bancos integrantes do sistema financeiro brasileiro um depósito compulsório de 21%.

***

Nos sistemas bancários de reserva fracionária, como é o caso brasileiro, a taxa de depósito compulsório mantém apenas residualmente sua capacidade de salvaguarda dos depósitos dos correntistas, mas tem outra utilidade: serve aos economistas para estimar, o mais aproximadamente possível, quanto dinheiro pode ser criado com o multiplicador bancário. Note-se: pode, ou seja, possibilidade, indicando um limite, não a situação real. Para estimar este limite, usa-se a fómula

\( M = \frac{1}{R} \)

onde M é o multiplicador monetário e R é a taxa do depósito compulsório. No caso brasileiro, temos:

\( M = \frac{1}{0,21} \)

\( M = 4,761904762 \)

Com isso, para cada R$ 1,00 depositado em conta-corrente de banco participante do sistema financeiro nacional brasileiro, estima-se a possibilidade de geração de R$ 4,76 em crédito. Observe-se novamente: possibilidade, não certeza. Há muitos fatores a interferir na oferta de crédito, que não cabe discutir aqui.

Façamos então um exercício, retomando o valor de R$ 36.675.252.885,27 que o BCB indica terem sido depositados em conta-corrente desde novembro de 2020, quando foi criado o PIX. Aplicando-se o multiplicador bancário a este valor, chega-se aos seguintes números:

\( \text{R\$ } 36.675.252.885,27 \times 4,761904762 = \text{R\$ }174.644.061.361,92 \)

Aplicando-se as fórmulas do multiplicador bancário aos depósitos em conta-corrente posteriores ao PIX, verifica-se a possibilidade de estar acontecendo diante de nós um fenômeno notável: somente com a possível oferta de crédito de poucos meses de PIX, os bancos brasileiros poderão criar cerca de R$ 77,64 bilhões a mais que os R$ 97 bilhões que se estimava com perda de receita em taxas em cinco anos.

Digamos, além disso, que 100% do limite estabelecido pelo multiplicador bancário seja usado, efetivamente, em operações de crédito; este limite diz respeito apenas a quanto dinheiro pode ser criado via crédito, e não inclui os juros cobrados pelo crédito.

Talvez esteja aqui o verdadeiro segredo do PIX. Com certeza teremos errado em vários elementos ao tratar a relação entre PIX e multiplicador bancário, porque a produção de dinheiro pelos bancos envolve ainda outros aspectos que se entrecruzam (empréstimos entre bancos, descontos e redescontos, etc.). Não há dúvidas, também, de que não dispomos das ferramentas adequadas para avaliar a transformação de dinheiro vivo em depósitos à vista, em especial quando se trata de discriminar, dentro do agregado M1, o que vem da economia informal e o que circula na economia formal. Entendemos, apesar de tudo, apesar de nossa própria incompetência técnica em Economia, que a relação entre PIX e multiplicador bancário é um campo fértil a se explorar.

É a partir do multiplicador bancário que se poderá dar outros saltos na crítica ao PIX, à chamada “economia digital”, e a certas concepções de dinheiro e moeda.

A publicação deste ensaio foi dividida em 03 partes, com publicação semanal:

Parte 1

Parte 2

PARTE 3

Ilustram este artigo representações de Mandrake, o Mágico, e de seu companheiro Lothar, feitas por Al Avison, Phil Davis e Fred Fredericks. A imagem de destaque é foto de Leon Mandrake, mágico que inspirou o desenho e o nome da personagem.

A economia digital é a economia por outros meios?

Se a economia digital é a economia por outros meios? Com certeza! Vejo isso o tempo todo no banco onde trabalho. O PIX inundou os cofres com dinheiro. Agora é tudo dinheiro virtual, criado pelos bancos.

Virtual ou atual, dinheiro é dinheiro: universal concreto da mercadoria.

A estagflação planetária que virá, inexoravelmente, será o epítome da tempestade perfeita…