Será que, através de investimentos nas infra-estruturas e em indústrias e serviços, o Brasil, a Rússia, a Índia e a China conseguirão vencer a secular resistência à proletarização oferecida pelas populações africanas? Na nova distribuição do poder parece-me ser este um dos desafios principais. Por João Bernardo

As características apresentadas desde há algum tempo pela economia norte-americana — a baixa poupança interna e o alto endividamento externo, a crise do sector financeiro e as dificuldades com que a indústria depara para retomar o crescimento — aparecem invertidas num pequeno número de países emergentes. A literatura económica em língua inglesa tem referido recentemente o decoupling, como que um desatrelar de vagões no comboio [trem] da economia mundial, em que os países mais evoluídos entram em declínio e outros países começam a afirmar a sua hegemonia. (Devo prevenir os leitores de que, consoante o uso português, chamo mil milhões ao que os brasileiros chamam bilhão, ou seja, 109, e bilião ao que no Brasil se chama trilhão, um milhão de milhões, ou seja, 1012.)

O decoupling

No último trimestre de 2008 as economias dos países ricos contraíram-se a uma taxa anualizada entre 5% e 10%. Nos Estados Unidos o declínio acumulado do Produto Interno Bruto (PIB) em 2008 relativamente ao final de 2007 foi de 3,7%. No último trimestre de 2008 o PIB norte-americano diminuiu a uma taxa anualizada de 6,3% e a economia retraiu-se 2,4% em 2009. Entre os dezasseis países que integram a zona do euro o PIB diminuiu 2,5% no primeiro trimestre de 2009, deixando-o 4,6% mais baixo do que no primeiro trimestre de 2008; o maior declínio ocorreu na Alemanha, onde o PIB ficou 7% abaixo do seu valor mais elevado anterior à recessão.

Nos países emergentes, porém, nem a recessão se fez sentir tão profundamente nem durou tanto tempo, sendo a perda de output [1] em 2007 menor do que se esperara e situando-se muito abaixo da queda do PIB mundial. Alguns destes países conseguiram mesmo escapar à recessão ou limitaram-se a sofrer um declínio moderado e passageiro. Deste modo, os países emergentes, que em 2000 haviam sido responsáveis por 37% do output mundial, medido em paridade do poder de compra, viram essa percentagem subir para 45% em 2008. Em resumo, quase 60% do aumento do output mundial ocorrido em 2000-2008 teve lugar nos países emergentes, que em 2009 foram responsáveis por praticamente todo o crescimento do PIB, medido em paridade do poder de compra. Segundo Jonathan Anderson, um economista da firma financeira UBS, mesmo excluindo a China e a Índia, aqueles países cresceram cerca de 4% mais depressa do que os países ricos durante a recessão.

Nos países emergentes, porém, nem a recessão se fez sentir tão profundamente nem durou tanto tempo, sendo a perda de output [1] em 2007 menor do que se esperara e situando-se muito abaixo da queda do PIB mundial. Alguns destes países conseguiram mesmo escapar à recessão ou limitaram-se a sofrer um declínio moderado e passageiro. Deste modo, os países emergentes, que em 2000 haviam sido responsáveis por 37% do output mundial, medido em paridade do poder de compra, viram essa percentagem subir para 45% em 2008. Em resumo, quase 60% do aumento do output mundial ocorrido em 2000-2008 teve lugar nos países emergentes, que em 2009 foram responsáveis por praticamente todo o crescimento do PIB, medido em paridade do poder de compra. Segundo Jonathan Anderson, um economista da firma financeira UBS, mesmo excluindo a China e a Índia, aqueles países cresceram cerca de 4% mais depressa do que os países ricos durante a recessão.

Outro factor de divergência é o facto de a situação actual dos países emergentes ter sido alcançada a partir de uma base de poupanças, já que no final de 2009 a percentagem da dívida relativamente ao PIB nas vinte maiores economias emergentes era apenas metade da verificada nos vinte países mais ricos, prevendo-se então que a taxa baixasse para 1/3 em 2014. Até no plano financeiro, aquele onde a crise mais se fez sentir, as principais bolsas de acções dos países emergentes recuperaram em 2009 todos os prejuízos sofridos no ano anterior. Em sentido contrário, a crer num estudo elaborado pelo McKinsey Global Institute, o organismo de pesquisa da firma de consultadoria [consultoria] McKinsey, a dívida total média dos sectores público e privado em dez das principais economias evoluídas aumentou de 200% do PIB em 1995 para 300% em 2008. E nos países do G-7 a dívida medida em percentagem do PIB atingiu em 2010 o valor mais elevado nos últimos sessenta anos.

Os ciclos de preços em direcções inversas, a tendência para a deflação nos países ricos e uma possível ameaça futura de inflação nos países emergentes, são mais um indício do decoupling. Para quem não o saiba, chama-se deflação à queda generalizada e persistente dos preços, que torna mais gravoso o pagamento das dívidas e, portanto, dificulta a situação dos empresários e dos consumidores, precisamente aqueles que estimulam a economia. Além disso, a deflação, provocando a expectativa de que os preços, se baixaram até hoje, baixarão ainda no futuro, retarda cada vez mais a actividade económica, desencadeando um círculo vicioso.

De Abril de 2009 até Abril de 2010 os preços dos bens de consumo, excluindo os géneros alimentícios e a energia [2], subiram apenas 0,9% nos Estados Unidos, a taxa mais baixa nas últimas quatro décadas, subiram 0,7% na zona do euro e caíram 1,5% no Japão. Ora, para lutar contra a deflação, os bancos centrais dos países ricos aplicam baixas taxas de juro, próximas de zero. Obrigado a executar equilíbrios impossíveis, o Banco Central Europeu tem procurado satisfazer ao mesmo tempo os que se preocupam com o risco de inflação e os que defendem a baixa das taxas de juro. Sem estes problemas, a Reserva Federal norte-americana declarou em Novembro de 2009 que manteria a taxa de juro entre zero e 0,25% por um período longo, enquanto for grande a capacidade económica não utilizada e o risco de inflação permanecer mínimo. Em Junho de 2010 a Reserva Federal reafirmou a sua intenção de manter as taxas de juro próximas de zero durante um «período prolongado». Assim, muitos capitais são precipitados para os países emergentes, podendo contribuir aí para uma futura tendência inflacionista e para agravar a disparidade. Desde o começo de 2008 até Março de 2009, os cortes nas taxas de juro chinesas corresponderam apenas a metade dos aplicados pela Reserva Federal nos Estados Unidos. É certo que na China, com uma taxa real de juro de 7% em meados de 2009, uma das mais elevadas do mundo, os preços ao consumidor caíram 1,7% entre Junho de 2008 e Junho de 2009, e 1,8% entre os meses de Julho de ambos os anos, pelo que não existe um risco iminente de inflação. Mas, apesar de no final de 2009 poucos especialistas esperarem que em 2010 os preços de consumo na China aumentassem mais do que 3% ou 4%, continuava a admitir-se que o risco de inflação não estava afastado, tanto assim que em Junho de 2010 a Comissão Reguladora Bancária chinesa exprimiu uma certa preocupação. Por seu lado, o Banco de Reservas da Índia decidiu aumentar as taxas de juro em Julho de 2010, invocando a subida da inflação, e os especialistas consideram também que em 2010 a economia brasileira está a acelerar demasiadamente e temem pressões inflacionistas.

De Abril de 2009 até Abril de 2010 os preços dos bens de consumo, excluindo os géneros alimentícios e a energia [2], subiram apenas 0,9% nos Estados Unidos, a taxa mais baixa nas últimas quatro décadas, subiram 0,7% na zona do euro e caíram 1,5% no Japão. Ora, para lutar contra a deflação, os bancos centrais dos países ricos aplicam baixas taxas de juro, próximas de zero. Obrigado a executar equilíbrios impossíveis, o Banco Central Europeu tem procurado satisfazer ao mesmo tempo os que se preocupam com o risco de inflação e os que defendem a baixa das taxas de juro. Sem estes problemas, a Reserva Federal norte-americana declarou em Novembro de 2009 que manteria a taxa de juro entre zero e 0,25% por um período longo, enquanto for grande a capacidade económica não utilizada e o risco de inflação permanecer mínimo. Em Junho de 2010 a Reserva Federal reafirmou a sua intenção de manter as taxas de juro próximas de zero durante um «período prolongado». Assim, muitos capitais são precipitados para os países emergentes, podendo contribuir aí para uma futura tendência inflacionista e para agravar a disparidade. Desde o começo de 2008 até Março de 2009, os cortes nas taxas de juro chinesas corresponderam apenas a metade dos aplicados pela Reserva Federal nos Estados Unidos. É certo que na China, com uma taxa real de juro de 7% em meados de 2009, uma das mais elevadas do mundo, os preços ao consumidor caíram 1,7% entre Junho de 2008 e Junho de 2009, e 1,8% entre os meses de Julho de ambos os anos, pelo que não existe um risco iminente de inflação. Mas, apesar de no final de 2009 poucos especialistas esperarem que em 2010 os preços de consumo na China aumentassem mais do que 3% ou 4%, continuava a admitir-se que o risco de inflação não estava afastado, tanto assim que em Junho de 2010 a Comissão Reguladora Bancária chinesa exprimiu uma certa preocupação. Por seu lado, o Banco de Reservas da Índia decidiu aumentar as taxas de juro em Julho de 2010, invocando a subida da inflação, e os especialistas consideram também que em 2010 a economia brasileira está a acelerar demasiadamente e temem pressões inflacionistas.

Os BRICs

A variedade é muito grande entre os países emergentes, por isso vou concentrar-me nos principais, comummente designados por BRICs. Foi Jim O’Neill, o economista-chefe da firma financeira Goldman Sachs, quem primeiro reuniu num grupo o Brasil, a Rússia, a Índia e a China, fazendo um acrónimo fácil de fixar porque se pronuncia como a palavra inglesa que significa tijolo. Os BRICs são as quatro maiores economias fora da Organização para a Cooperação e Desenvolvimento Económico (OCDE) e contam-se entre os dez maiores acumuladores mundiais de reservas, com 40% do total. Segundo a Goldman Sachs, desde 2007 até ao final de 2009 os BRICs foram responsáveis por 45% do crescimento económico global, quase o dobro do registado em 2000-2006 e três vezes mais do que na década de 1990. Deste modo os BRICs, que em 2000 haviam gerado 16% do output mundial, medido em paridade do poder de compra, geraram 22% em 2008.

A magnitude destas cifras não significa, por si só, que esses quatro países constituam um grupo. Podemos juntar países díspares, adicionar estatísticas e concluir que eles formam tantos por cento de uma coisa qualquer. Mas no caso dos BRICs estão a consolidar-se as relações económicas, na medida em que tem aumentado o comércio entre os quatro componentes. Em Março e Abril de 2009, por exemplo, a China tirou aos Estados Unidos o lugar de maior mercado para as exportações brasileiras. O que começara por ser um acrónimo revelou-se uma instituição. Os ministros dos Negócios Estrangeiros dos BRICs têm-se encontrado anualmente desde 2006 e os ministros das Finanças e os chefes dos bancos centrais reúnem-se com frequência. Em Junho de 2009 ocorreu na Rússia a primeira cimeira dos chefes de Estado dos BRICs e em Abril de 2010 teve lugar a segunda, no Brasil. Nesse mesmo mês de Abril e igualmente no Brasil houve reuniões de bancos comerciais e de bancos de desenvolvimento dos BRICs e ainda de think-tanks [3] deste grupo.

A magnitude destas cifras não significa, por si só, que esses quatro países constituam um grupo. Podemos juntar países díspares, adicionar estatísticas e concluir que eles formam tantos por cento de uma coisa qualquer. Mas no caso dos BRICs estão a consolidar-se as relações económicas, na medida em que tem aumentado o comércio entre os quatro componentes. Em Março e Abril de 2009, por exemplo, a China tirou aos Estados Unidos o lugar de maior mercado para as exportações brasileiras. O que começara por ser um acrónimo revelou-se uma instituição. Os ministros dos Negócios Estrangeiros dos BRICs têm-se encontrado anualmente desde 2006 e os ministros das Finanças e os chefes dos bancos centrais reúnem-se com frequência. Em Junho de 2009 ocorreu na Rússia a primeira cimeira dos chefes de Estado dos BRICs e em Abril de 2010 teve lugar a segunda, no Brasil. Nesse mesmo mês de Abril e igualmente no Brasil houve reuniões de bancos comerciais e de bancos de desenvolvimento dos BRICs e ainda de think-tanks [3] deste grupo.

A Rússia constitui nos BRICs um caso especial e só por uma conjuntura histórica episódica pode estar junta aos outros três países. Apesar de ter beneficiado de uma industrialização já antiga e muito extensiva, durante a transição do capitalismo de Estado para o capitalismo de mercado a Rússia sofreu uma verdadeira catástrofe económica, agravada socialmente pela dissolução da União Soviética. Tudo isto contribuiu para um acentuado declínio da produção e da produtividade. O PIB russo caiu 7,9% em 2009; e segundo a McKinsey, uma firma de consultadoria de gestão, embora na década de 2000 a produtividade tivesse aumentado na Rússia, em 2009 ela era 26% inferior à verificada nos Estados Unidos. Além disso, a desagregação da União Soviética e o colapso industrial sofrido pelos países que a haviam composto fizeram que a economia russa se tornasse pouco diversificada e dependesse muito dos preços do petróleo e do gás natural. «A economia russa encontra-se hoje mais dependente do petróleo e do gás do que se encontrava mesmo há dez anos atrás», afirmou The Economist de 6 de Junho de 2009.

A semelhança é maior entre os outros países componentes do grupo. Como a importância da China me leva a dedicar-lhe o próximo artigo, vou concentrar-me aqui na Índia e no Brasil.

Por um lado, os BRICs dependem menos das exportações do que sucede com algumas outras economias emergentes. No Brasil as exportações são inferiores a 15% do PIB e na Índia só desde 2004 ultrapassaram aquela percentagem. Isto permite que as contracções dos grandes mercados estrangeiros interfiram menos no desempenho económico desses dois países. Em 2005-2009 a economia indiana cresceu a uma taxa anual superior a 8%; e no segundo trimestre de 2009, enquanto a economia dos Estados Unidos se contraía a uma taxa anualizada de 1%, a produção industrial indiana crescia a uma taxa, ajustada sazonalmente, de 14%. No ano fiscal de 2009-2010 o PIB da Índia aumentou 7,4% e, nas previsões publicadas em Julho de 2010, o Fundo Monetário Internacional calculou que o PIB cresceria mais de 9% em 2010. Quanto ao Brasil, a sua economia estava a progredir em 2009 a uma taxa anual de 5%, e algumas previsões consideram que esse crescimento possa chegar a 7% ou mesmo 8% em 2010, a taxa mais elevada nos últimos vinte e cinco anos. Durante o primeiro semestre de 2010 houve mesmo quem prognosticasse que o crescimento económico obedecia a uma taxa anualizada superior a 10%. O facto de a criação de novos empregos no sector formal da economia brasileira nos primeiros quatro meses de 2010 ter atingido quase 1 milhão, o número mais elevado para esses meses desde que o registo começou a ser efectuado em 1992, indica que o actual desenvolvimento assenta em bases sólidas, tanto mais que está a aumentar a produtividade, medida pela comparação entre o aumento dos custos por unidade de trabalho e o aumento dos salários reais.

Por um lado, os BRICs dependem menos das exportações do que sucede com algumas outras economias emergentes. No Brasil as exportações são inferiores a 15% do PIB e na Índia só desde 2004 ultrapassaram aquela percentagem. Isto permite que as contracções dos grandes mercados estrangeiros interfiram menos no desempenho económico desses dois países. Em 2005-2009 a economia indiana cresceu a uma taxa anual superior a 8%; e no segundo trimestre de 2009, enquanto a economia dos Estados Unidos se contraía a uma taxa anualizada de 1%, a produção industrial indiana crescia a uma taxa, ajustada sazonalmente, de 14%. No ano fiscal de 2009-2010 o PIB da Índia aumentou 7,4% e, nas previsões publicadas em Julho de 2010, o Fundo Monetário Internacional calculou que o PIB cresceria mais de 9% em 2010. Quanto ao Brasil, a sua economia estava a progredir em 2009 a uma taxa anual de 5%, e algumas previsões consideram que esse crescimento possa chegar a 7% ou mesmo 8% em 2010, a taxa mais elevada nos últimos vinte e cinco anos. Durante o primeiro semestre de 2010 houve mesmo quem prognosticasse que o crescimento económico obedecia a uma taxa anualizada superior a 10%. O facto de a criação de novos empregos no sector formal da economia brasileira nos primeiros quatro meses de 2010 ter atingido quase 1 milhão, o número mais elevado para esses meses desde que o registo começou a ser efectuado em 1992, indica que o actual desenvolvimento assenta em bases sólidas, tanto mais que está a aumentar a produtividade, medida pela comparação entre o aumento dos custos por unidade de trabalho e o aumento dos salários reais.

Por outro lado, na Índia os financiamentos decorrem em boa medida da poupança interna, contrariamente ao sucedido nos Estados Unidos e na Europa, o que também contribui para garantir uma base própria sólida, capaz de resistir à crise e de assegurar consideráveis taxas de crescimento. Aliás, em geral as economias asiáticas têm revelado um alto grau de poupança familiar. E assim, como na Índia o afluxo de capital estrangeiro diminuiu bastante durante a recessão, aumentou o recurso à poupança interna, que entre Março de 2007 e Março de 2008 chegou quase a 38% do PIB. No Brasil, o facto de em 2010 a dívida pública ser de 42,7% do PIB, muito abaixo dos países europeus, contribuiu para fortalecer a base interna do crescimento económico. Além disso, o Brasil tem-se mostrado capaz de ampliar o mercado de consumo interno, nomeadamente entre as camadas pobres, o que lhe facilita uma política de desenvolvimento própria.

A relativa solidez da situação dos BRICs, se comparada com a estagnação dos Estados Unidos e com os problemas sentidos pela zona do euro, permite aos países daquele grupo prosseguir uma política económica expansiva; em vez de procurarem ilusoriamente defender-se com medidas proteccionistas, têm aumentado as suas importações a partir dos países mais pobres. A China ultrapassou já os Estados Unidos enquanto principal mercado para as exportações das economias asiáticas menores.

Entretanto, desde 2003 o Brasil investiu no continente africano 10 milhares de milhões de dólares e as companhias transnacionais de sede brasileira têm sido especialmente activas. A Odebrecht, por exemplo, converteu-se numa das principais firmas de construção civil em África. O número das missões diplomáticas brasileiras em África é agora maior do que as do Reino Unido, e não é alheia a esta expansão aquilo que se denomina eufemisticamente «diplomacia da generosidade». Analisando dados que o governo brasileiro mantém dispersos, The Economist de 17 de Julho de 2010 concluiu que a ajuda económica prestada pelo Brasil aumentou vinte vezes nos últimos três anos, atingindo agora o montante anual de 4 milhares de milhões de dólares, e tendendo a subir. Uma grande parte desta verba tem sido dirigida para África, onde se concentra em programas sociais e na agricultura. Nomeadamente, o governo brasileiro procura estimular a produção de etanol, pois tudo o que favoreça a constituição de um mercado global de etanol beneficia o Brasil, que é o produtor mais eficiente desta matéria-prima energética.

Entretanto, desde 2003 o Brasil investiu no continente africano 10 milhares de milhões de dólares e as companhias transnacionais de sede brasileira têm sido especialmente activas. A Odebrecht, por exemplo, converteu-se numa das principais firmas de construção civil em África. O número das missões diplomáticas brasileiras em África é agora maior do que as do Reino Unido, e não é alheia a esta expansão aquilo que se denomina eufemisticamente «diplomacia da generosidade». Analisando dados que o governo brasileiro mantém dispersos, The Economist de 17 de Julho de 2010 concluiu que a ajuda económica prestada pelo Brasil aumentou vinte vezes nos últimos três anos, atingindo agora o montante anual de 4 milhares de milhões de dólares, e tendendo a subir. Uma grande parte desta verba tem sido dirigida para África, onde se concentra em programas sociais e na agricultura. Nomeadamente, o governo brasileiro procura estimular a produção de etanol, pois tudo o que favoreça a constituição de um mercado global de etanol beneficia o Brasil, que é o produtor mais eficiente desta matéria-prima energética.

Também é muito conhecido o interesse da China pelas relações económicas com a África, onde tem financiado a construção de infra-estruturas e de refinarias e instalações industriais em montantes muito avultados. No final de 2009, numa reunião realizada no Egipto entre dirigentes políticos africanos e chineses, estes declararam que destinariam à África, durante três anos, uma linha de crédito a baixos juros no montante de 10 milhares de milhões de dólares, que perdoariam uma grande parte da dívida da África à China e que contribuiriam para constituir um fundo de 1 milhar de milhões de dólares, destinado a empréstimos a pequenas e médias empresas africanas.

Será que os BRICs conseguirão promover o desenvolvimento capitalista da África?

As raízes históricas da estagnação da África

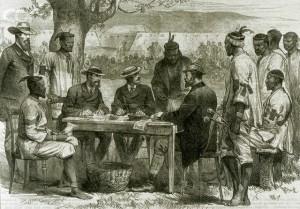

É na África subsahariana que o modo de produção capitalista mais obstáculos encontra ao seu desenvolvimento, desde o início da colonização moderna, assinalado ali na penúltima década do século XIX. Os europeus começaram a ocupar territórios e a destruir os regimes políticos nativos com o objectivo de proceder a uma alteração profunda da estrutura social, transformando em proletários aqueles que antes laboravam como camponeses livres inseridos em comunidades de aldeia ou como escravos de potentados locais. As medidas tomadas pelos europeus para liquidar o tráfico de escravos entre africanos, que eram uma condição necessária para generalizar o assalariamento, contribuíram para acirrar o ódio da mão-de-obra servil contra as aristocracias escravistas autóctones e facilitaram a penetração do colonialismo moderno.

Para ampliar o número de assalariados, as administrações coloniais portuguesa, britânica e francesa lançaram o imposto de palhota [palhoça], que cada agregado familiar indígena devia satisfazer na moeda cunhada pelo colonizador. Ora, os nativos só tinham dois modos de obter o dinheiro destinado a pagar o imposto. Podiam vender aos europeus os géneros que plantavam, mas neste caso era necessário produzirem as matérias-primas requeridas pela indústria das metrópoles. Os camponeses africanos foram, assim, afastados da agricultura de subsistência e datam de então as pressões para a monocultura nas áreas colonizadas. Mas os nativos podiam ainda vender a sua força de trabalho, ou seja, podiam proletarizar-se, e era isto que as administrações coloniais pretendiam com o imposto de palhota.

«Os impostos foram introduzidos não tanto, ou não só, como um meio de obter rendimentos, mas como um meio de obrigar os africanos a sair do âmbito doméstico e a entrar no mercado de trabalho e na economia monetária», afirmou o historiador H. A. Mwanzi. Por seu lado, Marcelo Caetano, que muitos anos depois viria a suceder a Salazar à frente do fascismo português, explicou nas lições sobre administração colonial proferidas na Universidade de Lisboa e publicadas em 1934 com o título Direito Público Colonial Português: «O imposto indígena não deve ser tão excessivo que represente uma espoliação e suscite revoltas; mas não há-de ser tão baixo que o negro o possa pagar sem modificar os seus hábitos de vida. É que justamente um dos fins que se procuram atingir com o lançamento do imposto é o de obrigar o indígena a trabalhar de modo a produzir não só o necessário para o seu sustento como ainda o que tem de entregar ao Estado. O pagamento do imposto pode exigir-se em trabalho, em géneros ou em dinheiro. A cobrança em trabalho é uma das formas do trabalho obrigatório. O pagamento em géneros não satisfaz, em regra, o fim civilizador que se pretende atingir e retarda a introdução do uso da moeda metálica. É o pagamento em dinheiro que se deve preferir, pois para o obter há-de o indígena trabalhar ao serviço dos europeus, ou transaccionar os seus produtos nos grandes centros comerciais da colónia. Além disso, não tem comparação a comodidade que a cobrança em dinheiro representa para o Estado e a que adviria da cobrança em géneros».

Em termos económicos estritos poderíamos supor que os africanos preferissem vender a sua força de trabalho do que vender os géneros que plantavam, porque as grandes companhias coloniais de exportação e importação se haviam praticamente transformado nas únicas compradoras desses géneros, podendo impor preços muito baixos. Afastados da agricultura de subsistência e precipitados no mercado, os camponeses africanos passaram a sofrer duplamente a desigualdade dos termos de troca, tanto no âmbito colonial como no âmbito mundial. Apesar disto, eles preferiram continuar como cultivadores do que assalariar-se, e a pressão fiscal permanente não impediu que os assalariados constituíssem durante muito tempo uma minoria reduzida.

No Congo Belga foi abolida em 1916 qualquer possibilidade de pagar o imposto em géneros, tornando-se obrigatório o seu pagamento em dinheiro, e o número de assalariados decuplicou entre 1917 e 1927, mas com que resultado? Naquela última data os assalariados não excediam 20% da população adulta masculina em condições físicas para trabalhar. Noutros territórios a proporção era inferior, e em 1950 os assalariados formavam só 2% da população total da África Francesa. Calcula-se que na década de 1950 o número total de assalariados no conjunto da África colonial se limitasse a 4 ou 5 milhões. De maneira decidida e sistemática, os africanos resistiram ao assalariamento, que os colocava na dependência directa e imediata dos colonos e extinguia os elos de solidariedade tradicionais. Mesmo apesar de o desenvolvimento da economia de mercado ter agravado as diferenciações de fortuna no interior das comunidades de aldeia, os agricultores africanos preferiram entregar a sua produção ao mercado, que representava uma forma indirecta de dependência e deixava subsistirem as comunidades. E assim a África subsahariana tornou-se a região do mundo onde a proletarização é mais reduzida e onde, portanto, é mais débil a estrutura social básica do modo de produção capitalista.

Esta resistência social ditou o futuro da região e as independências não vieram resolver o problema. A transformação sistemática de guerrilheiros marxistas em cleptocratas não se deveu a razões morais, mas económicas. O roubo institucionalizado dos bens públicos, o nepotismo, o compadrio e a formação de clientelas constituem modalidades típicas da obtenção de lucros em países onde não é possível proceder à exploração capitalista normal. A outra face do fenómeno é a transferência maciça desses ganhos para o exterior. A África pode ser rentável para os seus governantes como área a espoliar, mas não o é como área onde investir.

Ben Bernanke afirmou em 2005, quando era só um dos governadores da Reserva Federal e não ainda o seu presidente, que o persistente défice em conta corrente dos Estados Unidos se devia ao facto de as poupanças mundiais procurarem esse país. Em consequência, os preços dos títulos do governo aumentaram, as taxas de juro diminuíram e os preços das casas subiram, o que estimulou os norte-americanos a poupar menos e consumir mais. Mas o que leva as poupanças estrangeiras a afluir aos Estados Unidos? A resposta consensual dos economistas é o desejo de adquirir reservas de valor confiáveis, que, se necessário, possam tornar-se líquidas rapidamente. Assim, a imaturidade dos mercados financeiros dos países emergentes precipitou essas poupanças em direcção aos Estados Unidos. Mas é esta incapacidade da poupança para passar a investimento no país de origem que está na raiz da questão. Por um lado, há que ter em conta os enormes lucros obtidos por alguns países exportadores de petróleo, que não dispõem de suficientes potencialidades internas de investimento, devido à sua pequenez. Em termos mais gerais, porém, a explicação só pode ser sociológica: os obstáculos à proletarização e à modernização em amplas zonas do globo. A ausência de uma vasta reforma agrária na América Latina é um dos elementos do problema, mas acima de tudo parece-me ser a África que se encontra no centro da questão.

A África à espera dos BRICs?

A recessão iniciada nos Estados Unidos em Dezembro de 2007 agravou a situação da África subsahariana, onde o Fundo Monetário Internacional havia previsto uma taxa de crescimento económico de 6,7% para 2009, baixando a previsão, em Março desse ano, para 3,3% e, em Abril, para 1,7%. Em Junho de 2009 a ONU prognosticou uma descida de 0,9% do output naquela região. Segundo previsões do African Development Bank, a conta corrente dos países africanos, que em 2007 fora excedentária num valor equivalente a 3,8% do PIB, sofreria um défice equivalente a 6% em 2009. E a mesma instituição alertou para o facto de o continente ter de atrair 50 milhares de milhões de dólares em 2009 para retomar a taxa de crescimento anterior à crise, enquanto na realidade ocorria a retracção dos fluxos internacionais de capital.

Segundo a UNCTAD (United Nations Conference on Trade and Development, Conferência das Nações Unidas para o Comércio e o Desenvolvimento), os investimentos externos directos [4] em todo o mundo diminuíram 21% em 2008, passando para um pouco abaixo de 1,7 biliões de dólares, e em 2009 caíram 39%, ficando ligeiramente acima de 1 bilião de dólares. É certo que, como a grande maioria destes fluxos de capital ocorre entre os países mais desenvolvidos, nomeadamente entre os Estados Unidos, a União Europeia e o Japão, foi aí que a contracção mais se fez sentir. Em 2008 os investimentos externos directos caíram, em média, 1/3 nos países ricos, e caíram 2/5 em 2009. O declínio foi menos acentuado em direcção aos países emergentes, para onde a taxa de crescimento havia sido de 21% em 2007, descendo para 4% em 2008 e baixando de mais de 1/3 em 2009. Por seu lado, o Institute of International Finance — a associação global de instituições financeiras, funcionando como um think-tank de altos gestores bancários — chegou à conclusão de que os fluxos líquidos de capital privado em direcção aos países emergentes caíram de mais de 1/3 em 2009. Ora, são precisamente as regiões pouco desenvolvidas que mais necessitam de um afluxo de capitais, porque sem isto não podem implementar as condições básicas do crescimento, e, de acordo com aquele Institute, em 2009 os bancos receberiam dos países emergentes uma soma maior em pagamento de dívidas do que adiantariam em novos créditos. Em 2007 a África subsahariana obteve 6,5 milhares de milhões de dólares de títulos internacionais, mas em 2008 não obteve nada. Segundo projecções do referido Institute, as entradas líquidas de capital privado nas economias emergentes, que haviam sido de 929 milhares de milhões de dólares em 2007, cairiam para 165 milhares de milhões de dólares em 2009, uma descida de mais de 80%. Também a ajuda económica diminuiu. A crer nas previsões do Overseas Development Institute, um think-tank sediado em Londres, a ajuda económica oficial, depois de ter estado praticamente estagnada em 2005-2007, poderia cair de 1/5 em 2009, o que corresponderia a uma descida de 20 milhares de milhões de dólares.

Segundo a UNCTAD (United Nations Conference on Trade and Development, Conferência das Nações Unidas para o Comércio e o Desenvolvimento), os investimentos externos directos [4] em todo o mundo diminuíram 21% em 2008, passando para um pouco abaixo de 1,7 biliões de dólares, e em 2009 caíram 39%, ficando ligeiramente acima de 1 bilião de dólares. É certo que, como a grande maioria destes fluxos de capital ocorre entre os países mais desenvolvidos, nomeadamente entre os Estados Unidos, a União Europeia e o Japão, foi aí que a contracção mais se fez sentir. Em 2008 os investimentos externos directos caíram, em média, 1/3 nos países ricos, e caíram 2/5 em 2009. O declínio foi menos acentuado em direcção aos países emergentes, para onde a taxa de crescimento havia sido de 21% em 2007, descendo para 4% em 2008 e baixando de mais de 1/3 em 2009. Por seu lado, o Institute of International Finance — a associação global de instituições financeiras, funcionando como um think-tank de altos gestores bancários — chegou à conclusão de que os fluxos líquidos de capital privado em direcção aos países emergentes caíram de mais de 1/3 em 2009. Ora, são precisamente as regiões pouco desenvolvidas que mais necessitam de um afluxo de capitais, porque sem isto não podem implementar as condições básicas do crescimento, e, de acordo com aquele Institute, em 2009 os bancos receberiam dos países emergentes uma soma maior em pagamento de dívidas do que adiantariam em novos créditos. Em 2007 a África subsahariana obteve 6,5 milhares de milhões de dólares de títulos internacionais, mas em 2008 não obteve nada. Segundo projecções do referido Institute, as entradas líquidas de capital privado nas economias emergentes, que haviam sido de 929 milhares de milhões de dólares em 2007, cairiam para 165 milhares de milhões de dólares em 2009, uma descida de mais de 80%. Também a ajuda económica diminuiu. A crer nas previsões do Overseas Development Institute, um think-tank sediado em Londres, a ajuda económica oficial, depois de ter estado praticamente estagnada em 2005-2007, poderia cair de 1/5 em 2009, o que corresponderia a uma descida de 20 milhares de milhões de dólares.

Pode parecer deveras extraordinário que se tenha deixado a maior parte de um continente alheada das grandes correntes económicas mundiais, e a estagnação da África subsahariana afigura-se ainda mais grave hoje, quando os antigos centros de acumulação capitalista se debatem com problemas graves. Conseguirão os BRICs inserir plenamente a África no capitalismo? Segundo o Banco Mundial, os investimentos privados em infra-estruturas na África subsahariana foram 40% inferiores em Agosto-Novembro de 2008 ao que haviam sido no período correspondente do ano anterior. Será que através de investimentos metódicos, primeiro nas infra-estruturas e, na sequência, em indústrias e serviços, os BRICs conseguirão vencer a secular resistência à proletarização oferecida pelas populações africanas? Na nova distribuição do poder, em que tantos desafios e oportunidades de acção se colocam àqueles quatro países, parece-me ser este um dos reptos principais. O que significa que será como novo imperialismo que estes capitalismos em ascensão se hão-de afirmar ou fracassar.

Mas é a China que indubitavelmente ocupa o primeiro lugar nos BRICs e é ela que se prepara para ocupar um dos primeiros lugares na economia mundial.

Notas

[1] Em economia, o termo output denota o conjunto dos bens e serviços produzidos numa empresa, num país ou num grupo de países.

[2] Os preços excluindo os alimentos e a energia, os core prices, são os que melhor medem a taxa de inflação ou de deflação a longo prazo.

[3] O termo generalizou-se em inglês. Um think-tank, literalmente um lugar onde se pensa, é uma instituição de pesquisa e consultadoria.

[4] Os investimentos externos directos são os investimentos típicos das companhias transnacionais. Eles asseguram o estabelecimento, por parte de uma empresa com sede num país, de filiais em outro país ou, pelo menos, de uma tomada de participação que garanta uma influência decisiva na administração de empresas locais.

Esta série inclui os seguintes artigos

1) O declínio dos Estados Unidos

2) A nova hegemonia

3) A China em primeiro plano

4) O problema da produtividade

5) Transnacionalização e espaços nacionais

6) A crise do neoliberalismo

7) Uma crise de regulação

8) A crise de regulação na zona do euro

Por erro técnico, os comentários a este artigo estiveram fechados durante as primeiras horas de edição. Pedimos desculpa do fato.